Содержание

Если в компании назрела необходимость упорядочения процессов управления, создания стройной системы планирования и контроля, значит, речь идет о постановке системы управленческого учета и бюджетирования. Фундаментом этой системы является финансовая структура.

Что такое финансовая структура?

Финансовая структура — это иерархическая система центров финансовой ответственности. Она определяет порядок формирования финансовых результатов и распределение ответственности за достижение общего результата компании. Финансовая структуризация позволяет вести внутреннюю учетную политику, отслеживать движение ресурсов внутри компании и оценивать эффективность бизнеса в целом и его составных частей. Иначе говоря, наличие финансовой структуры позволяет руководству компании видеть, кто за что отвечает, позволяет оценивать, контролировать и координировать деятельность подразделений, помогает разработать действенную систему мотивации сотрудников.

Основные типы центров финансовой ответственности представлены в Таблице 1. Ключевым отличительным признаком ЦФО являются целевые показатели, на которые ориентирована их деятельность.

Таблица 1. Основные типы центров финансовой ответственности.

|

ЦФО |

Целевые показатели деятельности ЦФО |

Может включать следующие типы ЦФО |

Может входить в следующие типы ЦФО |

|

Центр доходов |

Доход, полученный от деятельности ЦФО |

Центр доходов |

Центр прибыли |

|

Центр прибыли |

Прибыль, полученная от деятельности ЦФО |

Центр доходов Центр нормативных затрат Центр затрат Центр прибыли |

Центр прибыли Центр инвестиций |

|

Центр нормативных затрат |

Затраты ЦФО на единицу продукции или услуг |

Центр нормативных затрат |

Центр нормативных затрат Центр прибыли |

|

Центр затрат |

Затраты ЦФО |

Центр нормативных затрат Центр затрат |

Центр прибыли Центр затрат |

|

Центр инвестиций |

Отдача на инвестиции ROI |

Центр доходов Центр затрат Центр прибыли Центр инвестиций |

Центр инвестиций |

Как показано в Таблице 1, центры финансовой ответственности различных уровней образуют иерархию, в которой, например, центр прибыли может включать в себя центры доходов, центры затрат обоих видов, а также другие центры прибыли. В свою очередь, центр прибыли может входить в центр инвестиций и в другие центры прибыли в качестве подчиненного ЦФО.

Чем финансовая структура отличается от организационной структуры?

Перечислим основные отличия финансовой и организационной структур.

- Финансовая структура строится на основе экономических и финансовых отношений между центрами ответственности. Организационная структура » на основе функциональной специализации подразделений организации. Поэтому, например, на центре затрат группируются затраты определенного вида, а в подразделении организационной структуры группируются функции, выполнение которых требует определенных профессиональных знаний и навыков.

- Финансовая структура отражает иерархию ответственности за достижение целевых финансовых показателей. Организационная структура — иерархию подчиненности.

- При построении организационной структуры возможны «политические» компромиссы и влияние личностных факторов. При построении финансовой структуры в расчет принимаются только реалии бизнеса.

В силу этих особенностей финансовая и организационная структуры не совпадают. Если расхождение между ними велико, то возникают серьезные управленческие проблемы, поскольку картина бизнеса, которую формирует управленческий учет, основанный на финансовой структуре, не совпадает со структурой управления предприятием, основанной на организационной структуре. Это похоже на управление автомобилем с кривыми зеркалами обзора и перепутанными органами управления: переключаем передачу, а включаются «дворники». Чтобы система управления предприятием была адекватна бизнесу, необходимо организационную структуру, насколько это возможно, приводить в соответствие с финансовой структурой.

Основные задачи разработки финансовой структуры

Разработка финансовой структуры требует глубокого знания бизнеса и готовности взглянуть на компанию «открытыми глазами». Как сформировать финансовую структуру?

- Определите структуру бизнеса.

- Выделите ключевые процессы.

- Определите границы инвестиционной деятельности.

- Определите активы.

- Определите структуру прибыли.

- Определите взаимоотношения подразделений.

- Выявите основные управленческие связи.

Рассмотрим подробнее каждое из этих положений.

Определите структуру бизнеса

Первым шагом к формированию финансовой структуры является определение структуры бизнеса. Нередко компания совмещает несколько направлений бизнеса, которые используют общие ресурсы и мало различимы в организационной структуре. Для выделения направлений бизнеса необходимо рассмотреть клиентскую базу, продукты и услуги компании. Вот характерные признаки различных направлений бизнеса:

- Различные группы продукции продаются разным группам клиентов;

- По различным группам продукции у компании — разные конкуренты;

- Для производства различных групп продукции или услуг используются принципиально отличающиеся технологии и ресурсы.

Наличие этих признаков говорит о том, что компания работает не на одном, а на двух или более целевых рынках, на которых имеются различные целевые группы клиентов и различные условия конкуренции.

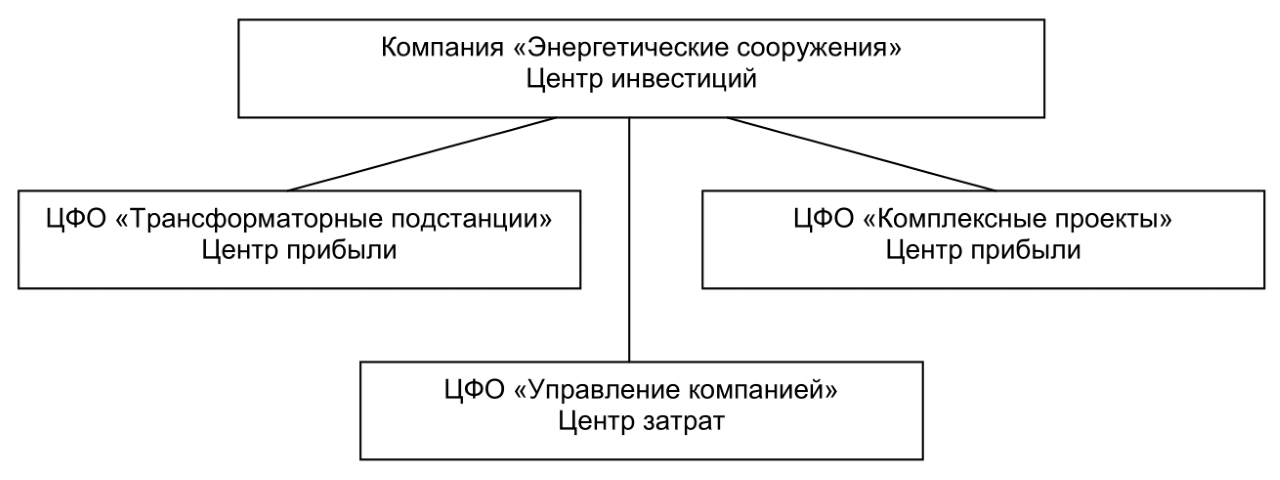

Часто новые бизнесы в компании возникают незаметно для руководства, и только в результате анализа эта ситуация становится явной. Так, одно предприятие, производящее трансформаторные подстанции стало предоставлять своим клиентам услуги по установке и подключению этих подстанций. Появление этой услуги повлекло за собой создание подразделений по проектированию, управлению строительными работами, содержанию и эксплуатации строительной техники. Развитие этой услуги привело к тому, что комплексные проекты по строительству подстанций «под ключ» стали самостоятельным продуктом, более прибыльным, чем традиционная продукция предприятия. Осознание того, что это новый бизнес, пришло далеко не сразу. На Рис. 1 представлен верхний уровень финансовой структуры этой компании.

Рис. 1. Финансовая структура компании, ведущей два направления бизнеса

Таким образом, прежде всего, необходимо разделить центры ответственности по направлениям бизнеса, руководствуясь при этом следующим принципом: «разным направлениям бизнеса соответствуют разные центры ответственности».

Выделите ключевые процессы

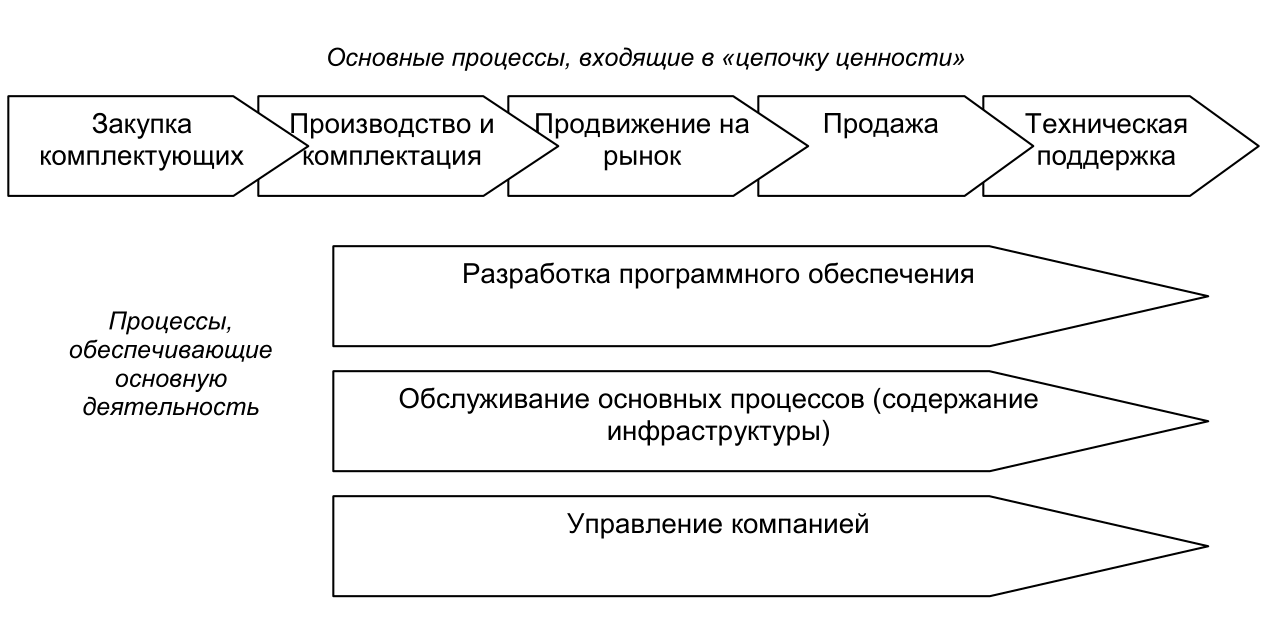

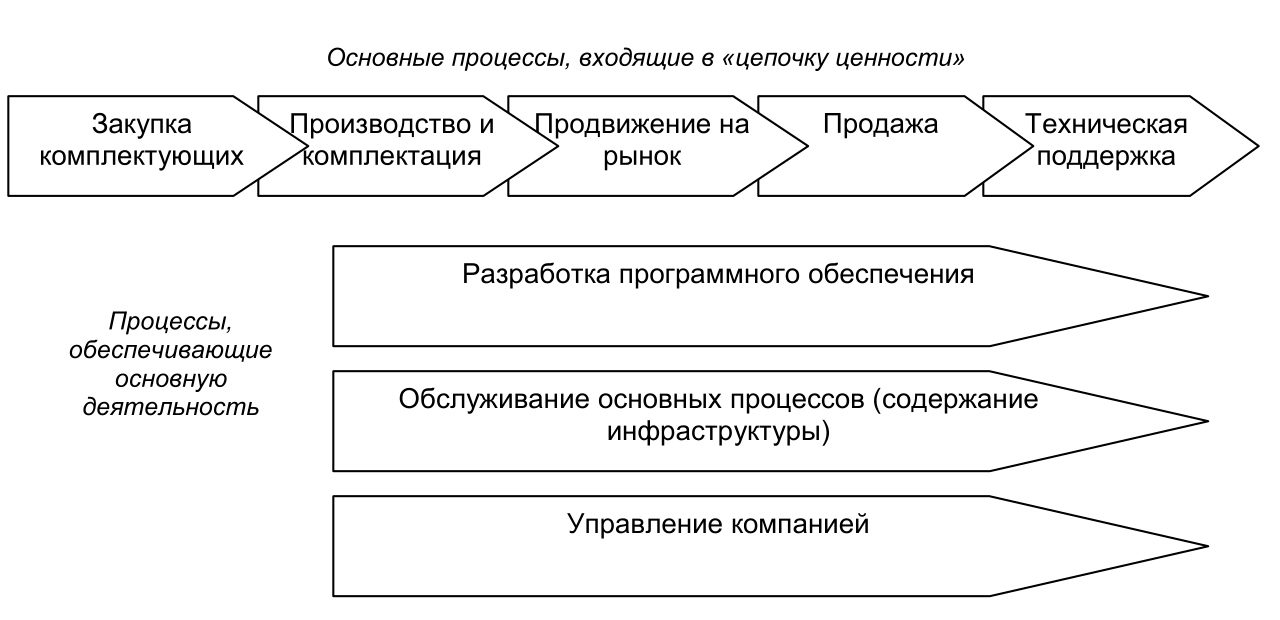

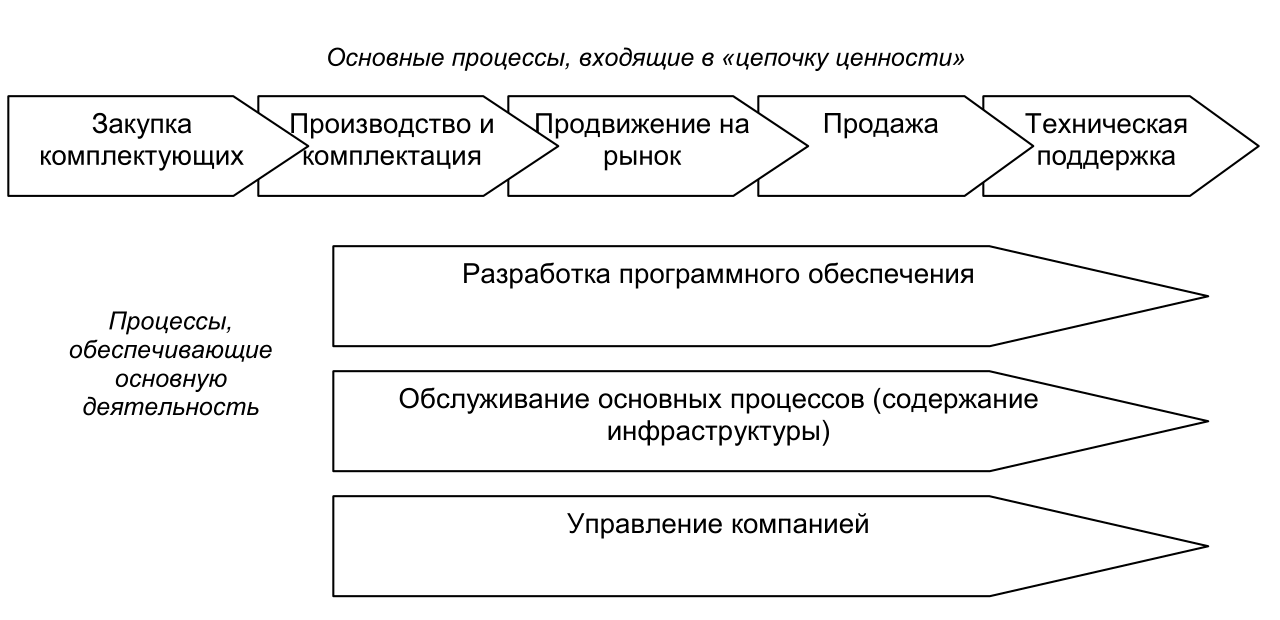

На следующем шаге построения финансовой структуры необходимо проанализировать структуру процессов по каждому направлению бизнеса. Речь не идет о детальном исследовании и описании процессов компании. Достаточно выделить процессы верхнего уровня, чтобы прояснить структуру деятельности компании и связать центры ответственности с ключевыми процессами. В качестве базовой модели для проведения анализа удобно рассматривать «цепочку ценности», создаваемую компанией для клиента, а также вспомогательные группы процессов, обеспечивающие функционирование «цепочки ценности». Пример ключевых процессов компании, разрабатывающей программное обеспечение, приведен на Рис. 2.

Рассмотрение схемы процессов позволяет определить, каким образом формируется финансовый результат в данном бизнесе и каковы основные направления инвестиций на его развитие. На этой основе формируются основные элементы финансовой структуры рассматриваемого направления бизнеса. Необходимо подчеркнуть, что если компания занимается несколькими направлениями бизнеса, то аналогичным образом необходимо рассматривать каждое из них.

|

Компания «Энергетические сооружения» Центр инвестиций |

|

ЦФО «Трансформаторные подстанции» Центр прибыли |

|

ЦФО «Комплексные проекты» Центр прибыли |

|

ЦФО «Управление компанией» Центр затрат |

|

Рис. 1. Финансовая структура компании, ведущей два направления бизнеса |

Рис. 2. Пример выделения ключевых процессов компании

В рассматриваемом примере четко видны центры ответственности за группы процессов, формирующих ценность для потребителя:

- Закупка комплектующих, используемых для изготовления продукта (компакт-диски, ключи защиты программ, упаковка);

- Производство и комплектация продукта;

- Продвижение продукта на рынок (информирование потенциальных потребителей о возможностях продукта);

- Продажа продукта;

- Техническая поддержка пользователей.

К процессам, обслуживающим основную деятельность, относятся работа юридического отдела, бухгалтерский учет, поддержание собственной ИТ-инфраструктуры компании, хозяйственное обеспечение и т.п. В основную «цепочку ценности» не входят также процессы управления компанией. Особое место занимают процессы разработки программного обеспечения. Они относятся к инвестиционной деятельности компании, поскольку создание новых продуктов направлено на развитие бизнеса.

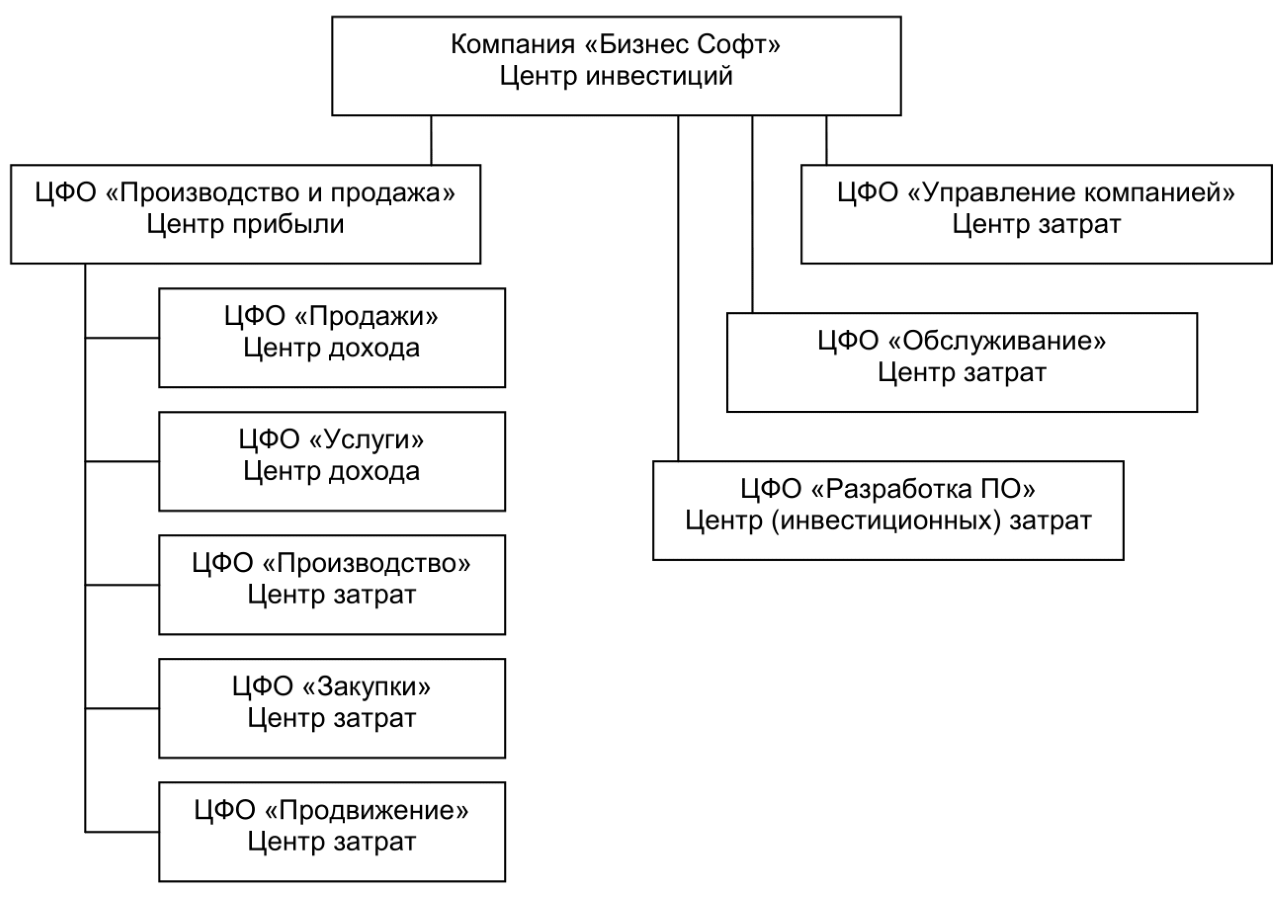

Важно, чтобы финансовая структура отражала эту модель бизнеса и стала основой для постановки четко структурированного управленческого учета и построения бюджетной модели. Соответствующая данным процессам финансовая структура представлена на Рис. 3. Как видно на схеме, на центры финансовой ответственности «Продажи» и «Услуги» возложена ответственность за доходы от продажи продуктов и услуг по технической поддержке, соответственно. ЦФО «Производство», «Закупки» и «Продвижение» отвечают за расходы по находящимся в их ведении процессам. Результаты перечисленных центров финансовой ответственности формируют общий результат деятельности ЦФО «Производство и продажа», являющийся центром прибыли.

Рис. 3. Пример финансовой структуры компании, производящей ПО

Прибыль этого ЦФО является показателем всей производственной и коммерческой деятельности компании. Чистая прибыль компании формируется с учетом затрат ЦФО «Обслуживание» и «Управление». Затраты ЦФО «Разработка ПО» не оказывают влияния на прибыль, поскольку бюджет развития программных продуктов финансируется не за счет текущих доходов компании, а за счет полученной прибыли или внешних инвестиций.

Таким образом, рассматривая правильно построенную финансовую структуру, нетрудно «прочитать» ключевые процессы компании и ясно увидеть логику бизнеса.

Определите границы инвестиционной деятельности

Вопрос о том, какие процессы отнести к инвестиционной деятельности, при ближайшем рассмотрении оказывается совсем не простым. Его решение оказывает непосредственное влияние на финансовую структуру. Так, в рассмотренном выше примере, углубляясь в суть процессов разработки программных продуктов, мы увидим, что деятельности разработчиков имеет два направления:

- разработка новых продуктов,

- сопровождение созданных ранее и распространяемых на рынке продуктов.

Первое направление, безусловно, относится к инвестиционной деятельности, в то время как второе связано с обслуживанием уже имеющегося у компании актива — созданного ранее программного продукта. Процессы сопровождения программного продукта включают исправление ошибок в программном коде, выявленных в период эксплуатации программы, внесение небольших улучшений по просьбам пользователей, доработка документации. Эта работа может занимать 40-60% ресурсов отдела разработки. Поэтому решение вопроса о том, к какому виду деятельности мы относим расходы на эти ресурсы — инвестиционной или операционной — существенно повлияет на показатель прибыли компании. Если процессы разработки и сопровождения программных продуктов четко разграничены, то лучшим решением будет представить их различными центрами ответственности, как это показано на Рис. 4. Полезно заметить, что этот пример демонстрирует, в частности, различие между организационной и финансовой структурами компании. Так отдел разработки ПО представлен двумя центрами финансовой ответственности, находящимися на различных «ветвях» финансовой структуры.

На практике, однако, процессы разработки и сопровождения программных продуктов тесно переплетаются, и обеспечить их раздельный учет не удается. Поэтому приходится принимать одно из следующих решений:

- Всю деятельность отдела разработки отнести на ЦФО «Сопровождение ПО». Это приемлемо, если компания преимущественно распространяет разработанные ранее программные продукты и не инвестирует значительные средства в новые разработки.

- Всю деятельность отдела разработки отнести на ЦФО «Разработка ПО», то есть, на инвестиционную деятельность. Такое допущение возможно, если компания осуществляет большой объем разработок.

- Разделить между двумя ЦФО те ресурсы, которые могут быть к ним однозначно отнесены, а остальные распределить на основе экспертной оценки. В этом случае сотрудники, занятые только сопровождением продукта попадут в ЦФО «Сопровождение», а разработчики новых продуктов » в ЦФО «Развитие ПО». Те же, кто занят в двух процессах будут «поделены» между двумя ЦФО в соответствии с оценкой их занятости в этих процессах.

Рис. 4. Пример разграничения в финансовой структуре ответственности за разработку и сопровождение программных продуктов

Нужно подчеркнуть, что такое разделение на ЦФО не означает обязательного изменения организационной структуры. В данном случае делятся не люди, а ресурсы их рабочего времени и соответствующие им затраты. Вместе с тем правильное разграничение процессов, необходимое для построения правильной финансовой структуры и формирования на ее основе адекватного управленческого учета будет стимулировать руководителей компании к оптимизации процессов и организационной структуры.

Определите активы

Активы — это долговременные возобновляемые ресурсы компании. Они создаются в ходе инвестиционной деятельности и «работают» продолжительное время в бизнесе, обеспечивая получение прибыли. Почему важно отражать активы в финансовой структуре? Потому что в связи с активами всегда возникают важные для принятия решений вопросы:

- Сколько мы инвестировали в создание актива?

- Во что нам обходится содержание актива?

- Какова отдача от актива?

Какие именно ресурсы отнести к активам — это вопрос, решение которого во многом зависит от взглядов на бизнес руководителей компании, их стратегии и стиля управления.

Рассмотрим для начала традиционный вид активов — доходная недвижимость — на примере девелоперской компании, владеющей зданием делового центра. Эта компания работает в двух направлениях бизнеса:

- Строительство объектов для продажи (гостиницы, деловые центры, торговые и развлекательные комплексы);

- Предоставление в аренду офисов в здании собственного делового центра.

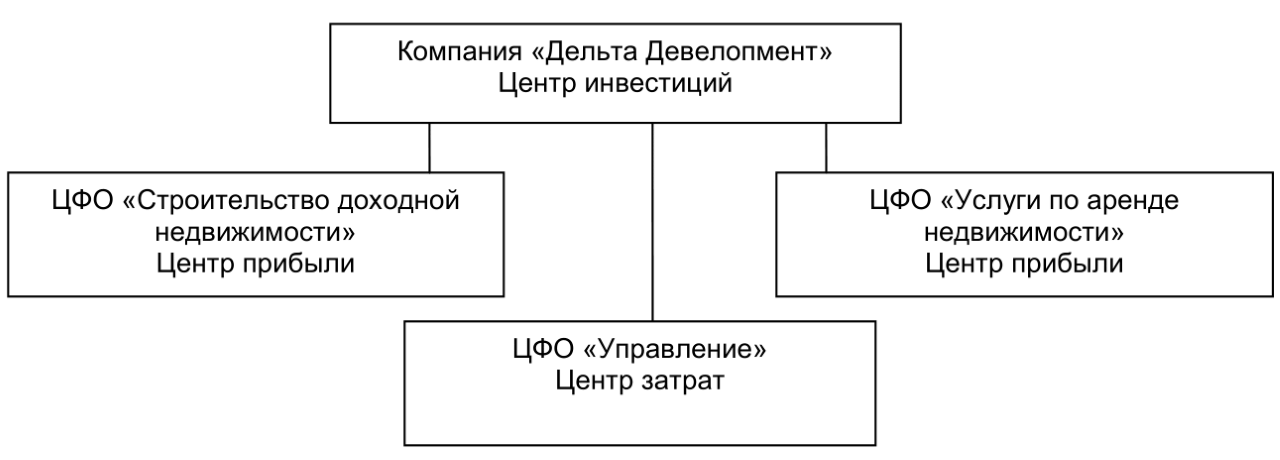

Верхний уровень финансовой структуры, отражающей эти направления бизнеса, представлен на Рис. 5.

Рис. 5. Финансовая структура девелоперской компании. Первый вариант.

Можно ли при такой финансовой структуре «без запинки» ответить на вопросы акционеров о том, сколько стоит принадлежащий им актив «деловой центр», каковы затраты на его содержание и какова отдача на вложенный в него капитал» Очевидно, нет.

Актива в этой структуре вообще не видно. Он находится «на балансе» ЦФО «Услуги по аренде недвижимости», хотя на самом деле это собственность владельцев компании, переданная в управление этой бизнес-единице. Таким образом, данная структура не отражает реальных отношений собственности и не дает ответов на ключевые вопросы относительно эффективности использования активов.

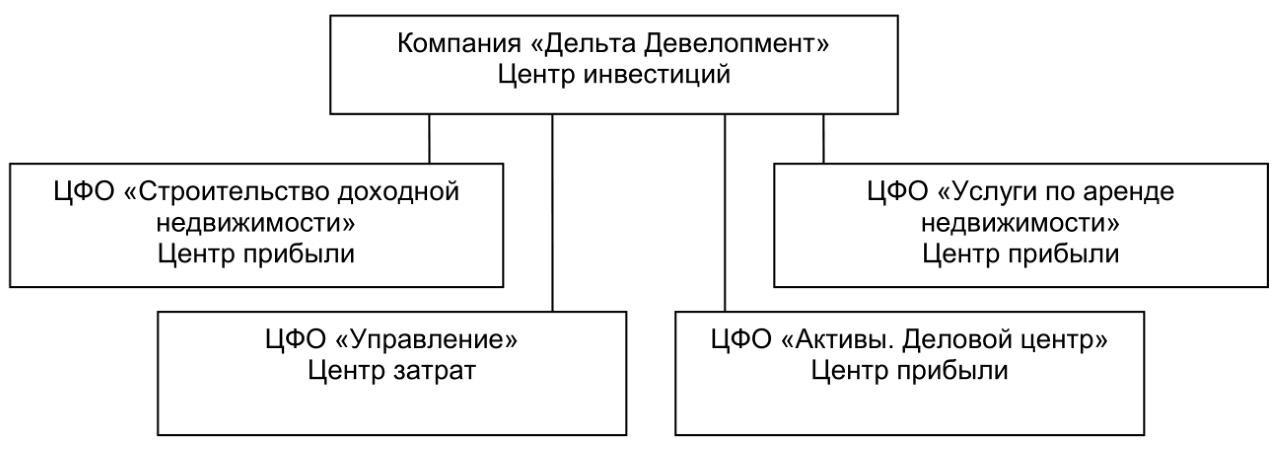

Рассмотрим теперь более ясную схему, представленную на Рис.6.

Рис. 6. Финансовая структура девелоперской компании. Второй вариант.

В этом варианте финансовой структуры появился центр прибыли «Активы. Деловой центр». На него относятся расходы на эксплуатацию здания, амортизация актива, налоги на имущество. Доходы ЦФО формируются за счет платы за использование актива, получаемой от ЦФО «Услуги по аренде недвижимости». Этот центр ответственности приобретает право использования здания по «оптовой цене» (целесообразно привязать ее к рыночной цене), а продает в розницу клиентам, которых находит на рынке. Он же отвечает за предоставление комплекса услуг арендаторам. Данная структура четко проясняет взаимоотношения всех заинтересованных в этом бизнесе сторон и делает явными соответствующие финансовые потоки. При этом можно непосредственно определить прибыль, которую приносят активы, а также отдачу от вложений в активы. Кроме того, становится прозрачной та добавленная стоимость, которую создает ЦФО «Услуги по аренде недвижимости» за счет своего умения привлекать клиентов и оказывать им качественные услуги.

К активам могут быть отнесены не только материальные объекты, но и нематериальные ресурсы бизнеса, такие как бренд, информационные системы, интеллектуальный капитал. Их включение в финансовую структуру имеет смысл только в том случае, когда этими ресурсами действительно управляют как активами. Ключевое отличие между подходами к управлению ресурсами и активами подметил П. Друкер: «Затраты на ресурсы нужно снижать, а вложения в активы — наращивать». Добавлю, что при этом, конечно, нужно оценивать отдачу на вложения.

Определите структуру прибыли

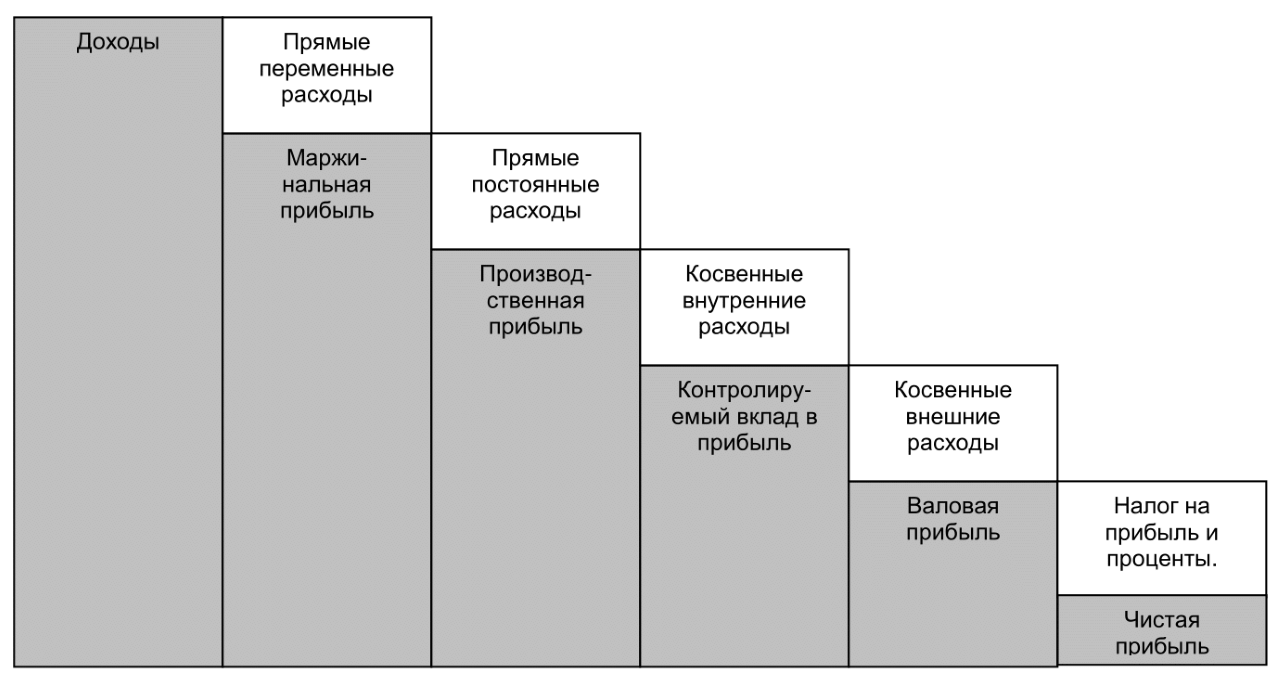

Прибыль является универсальным показателем эффективности деятельности компании и отдельных ее подразделений. Подходы к определению прибыли, и способы ее структурирования влияют на формирование финансовой структуры. Рассмотрим, например, хлебозавод, входящий в структуру зернового холдинга. В холдинге централизованы функции сбыта продукции и закупок основного сырья. Руководство холдинга оценивает деятельность завода по показателям прибыли. При этом выделяется несколько стадий формирования прибыли, как показано на Рис. 7.

Рис. 7. Структура прибыли хлебозавода

Маржинальная прибыль служит показателем эффективности основных производственных процессов. При ее расчете учитываются условно-переменные затраты, складывающиеся преимущественно из сдельной заработной платы и стоимости сырья и материалов.

Производственная прибыль характеризует производственную деятельность в целом. В ней учитываются условно-постоянные расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.п.

Контролируемый вклад в прибыль — это финансовый результат хлебозавода. При его расчете учитываются все расходы, которые контролирует руководство завода. Кроме перечисленных выше сюда входят расходы на содержание аппарата управления и хозяйственное обеспечение.

Валовая прибыль определяется с учетом той доли расходов холдинга, которая вменяется вышестоящим руководством данной бизнес-единице. Это расходы на содержание управляющей компании холдинга, распределенные между центрами прибыли по установленным правилам.

Чистая прибыль образуется после вычета из валовой прибыли налога на прибыль и процентов по кредитам.

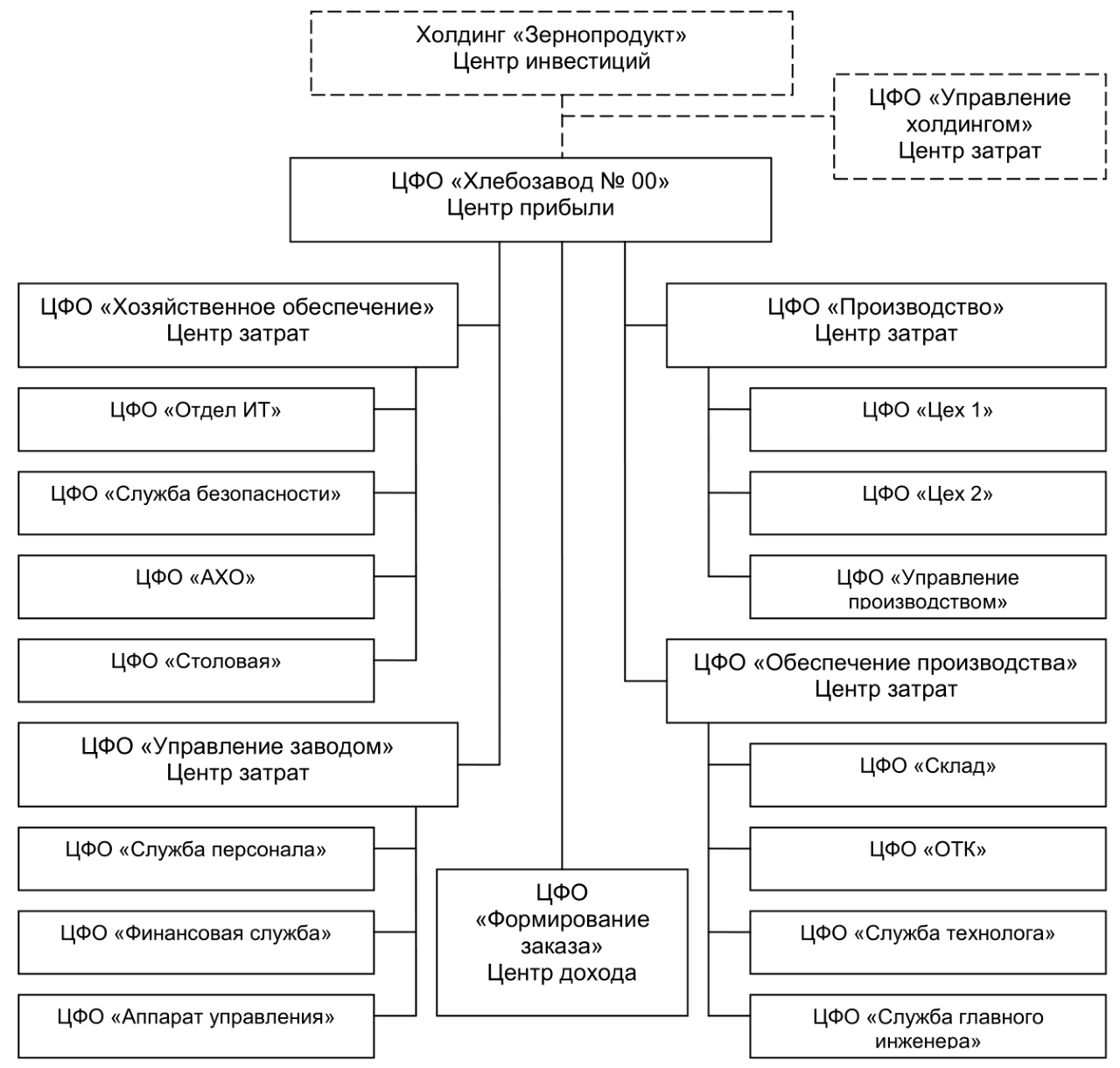

Итак, каждая стадия формирования прибыли связана с определенной группой затрат. Необходимо распределить ответственность за различные группы затрат между центрами финансовой ответственности — это позволит получить представление об эффективности всех основных процессов производства продукции и управлять ими. На Рис. 8 представлена финансовая структура хлебозавода, обеспечивающая эту возможность.

Рис. 8. Финансовая структура хлебозавода

Здесь между различными ЦФО разделена ответственность за различные виды затрат, определяющих те или иные стадии формирования прибыли. В наглядном виде схема разграничения ответственности за группы затрат представлена в Таблице 2.

Таблица 2. Разграничение ответственности за группы затрат.

|

Переменные затраты |

Постоянные затраты |

Косвенные внутренние |

Косвенные внешние |

Налоги и проценты |

||

|

ЦФО «Производство» |

ЦФО «Цех 1» |

|||||

|

ЦФО «Цех 2» |

||||||

|

ЦФО «Управление производством» |

||||||

|

ЦФО «Обеспечение производства» |

ЦФО «Склад? |

|||||

|

ЦФО «ОТК» |

||||||

|

ЦФО «Служба технолога» |

||||||

|

ЦФО «Служба главного инженера» |

||||||

|

ЦФО «Хозяйственное обеспечение» |

ЦФО «Склад» |

|||||

|

ЦФО «ОТК» |

||||||

|

ЦФО «Служба технолога» |

||||||

|

ЦФО «Служба главного инженера» |

||||||

|

ЦФО «Управление заводом» |

ЦФО «Склад» |

|||||

|

ЦФО «ОТК» |

||||||

|

ЦФО «Служба технолога» |

||||||

|

ЦФО «Служба главного инженера» |

||||||

|

ЦФО «Управление холдингом» |

Как видно на Таблице 2, производственные ЦФО «Цех 1» и ЦФО «Цех 2» ответственны за затраты, складывающиеся из сдельной заработной платы рабочих, стоимости сырья и материалов, используемых на производстве. ЦФО «Управление производством», «Склад», «ОТК» и др. несут ответственность за расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.д. ЦФО «Управление холдингом» отвечает за расходы на содержание управляющей компании холдинга и налоги.

Определите взаимоотношения подразделений

Все процессы компании взаимосвязаны. Результаты одного процесса служат ресурсами для другого. Поэтому всегда можно выделить внутри компании «поставщиков» внутренних продуктов или услуг и «клиентов», использующих эти продукты или услуги в своей работе. Если включить эти взаимоотношения в экономическую модель, то в финансовой структуре появятся центры внутренней прибыли. Такие модели взаимоотношений называют «хозрасчетом» или «внутренним аутсорсингом». Они обеспечивают возможность применения экономических механизмов мотивации центров ответственности, включенных в цепочку формирования стоимости.

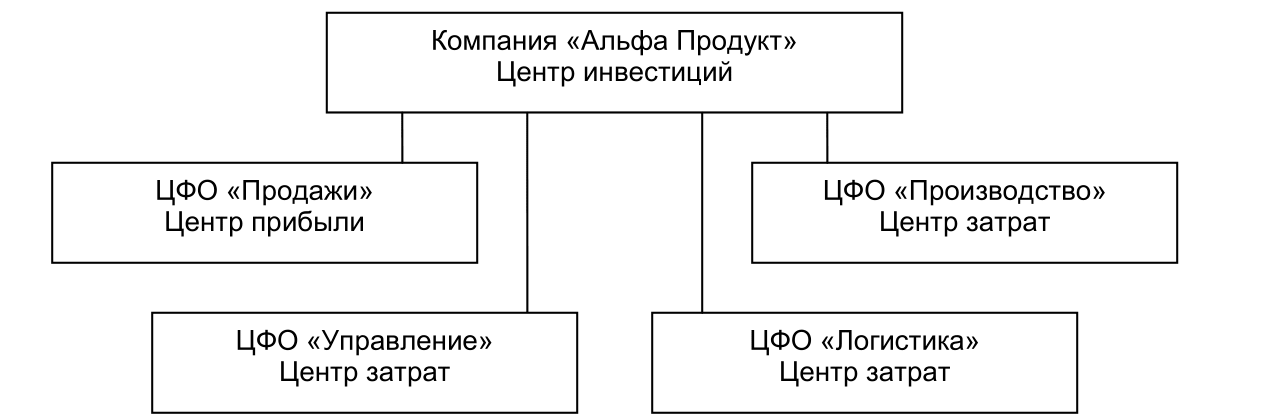

В качестве примера рассмотрим производственно-торговую компанию, в которой есть три основных подразделения: торговля, производство, логистика. Компания продает преимущественно продукцию собственного производства. Подразделение логистики обеспечивает хранение продукции на складах предприятия и доставку ее клиентам. В простейшем случае финансовая структура предприятия имеет вид, представленный на Рис. 9.

Рис. 9. Финансовая структура производственно-торговой компании

В соответствии с данной схемой ЦФО «Продажи» являются центром прибыли, показателем деятельности которого является контролируемый вклад в прибыль » разность между доходами и затратами на осуществление процессов продаж. Все остальные ЦФО являются центрами затрат, оказывающими влияние на формирование прибыли компании.

Если рассмотреть более глубоко суть взаимоотношений между подразделениями компании, то становится ясно, что ЦФО «Производство» является поставщиком продукции для ЦФО «Продажи», а ЦФО «Логистика» предоставляет для последнего услуги по хранению и доставке продукции. В случае установления внутренних тарифов на продукцию и услуги подразделений, ЦФО «Производство» и ЦФО «Логистика» становятся центрами прибыли. Нужно подчеркнуть, что это внутренняя прибыль, образующаяся в результате начисления этим ЦФО доходов от продажи их продукции и услуг центру финансовой ответственности «Продажи». Схема, отражающая эти отношения, представлена на Рис. 10.

Стрелками на схеме показаны источники доходов для центров прибыли. ЦФО «Продажи» получает доходы от продажи продукции на рынке, а ЦФО «Производство» и «Логистика» — от «продажи» своей продукции и услуг внутреннему клиенту. Важно отметить, что в этом случае прибыль ЦФО «Продажи» формируется с учетом стоимости продукции, закупаемой у ЦФО «Производство» и стоимости услуг, приобретаемых у ЦФО «Логистика». Таким образом, центру финансовой ответственности «Продажи» становится не безразлична стоимость, формируемая внутренними поставщиками, поскольку она непосредственно влияет на показатели этого ЦФО. Работая в соответствии данной моделью, ЦФО «Продажи» обязательно будет изучать структуру себестоимости внутренних поставщиков, сравнивать их цены с ценами рынка и оказывать давление на внутренние цены в сторону их снижения. Это давление будет работать на снижение производственных и логистических издержек и повышение эффективности работы компании в целом.

Рис. 10. Финансовая структура для модели внутреннего аутсорсинга

Внедрение в компании внутреннего аутсорсинга » сложная задача. Установление взаимоотношений «клиент-поставщик» между подразделениями компании не сводится к разработке схем. Но если принято решение о внедрении в компании экономических методов управления, то модель внутреннего аутсорсинга должна корректно отражаться в ее финансовой структуре.

Выявите основные управленческие связи

В теории управления определены несколько типов организационных структур: дивизиональная, функциональная, проектная, матричная. На практике они редко встречаются «в чистом виде». Каждая компания сочетает несколько типов организационных структур. В частности, в представленном выше примере производственно-торгового холдинга основой управления является дивизиональная структура. В холдинг входят торговые, производственные и логистические бизнес-единицы, наделенные значительной самостоятельностью. При более детальном рассмотрении мы увидим, что в структуру ЦФО «Продажи» входят несколько торговых компаний, находящихся в различных регионах, каждая из которых является центром прибыли: ЦФО «Продажи А», ЦФО «Продажи В», ЦФО «Продажи С».

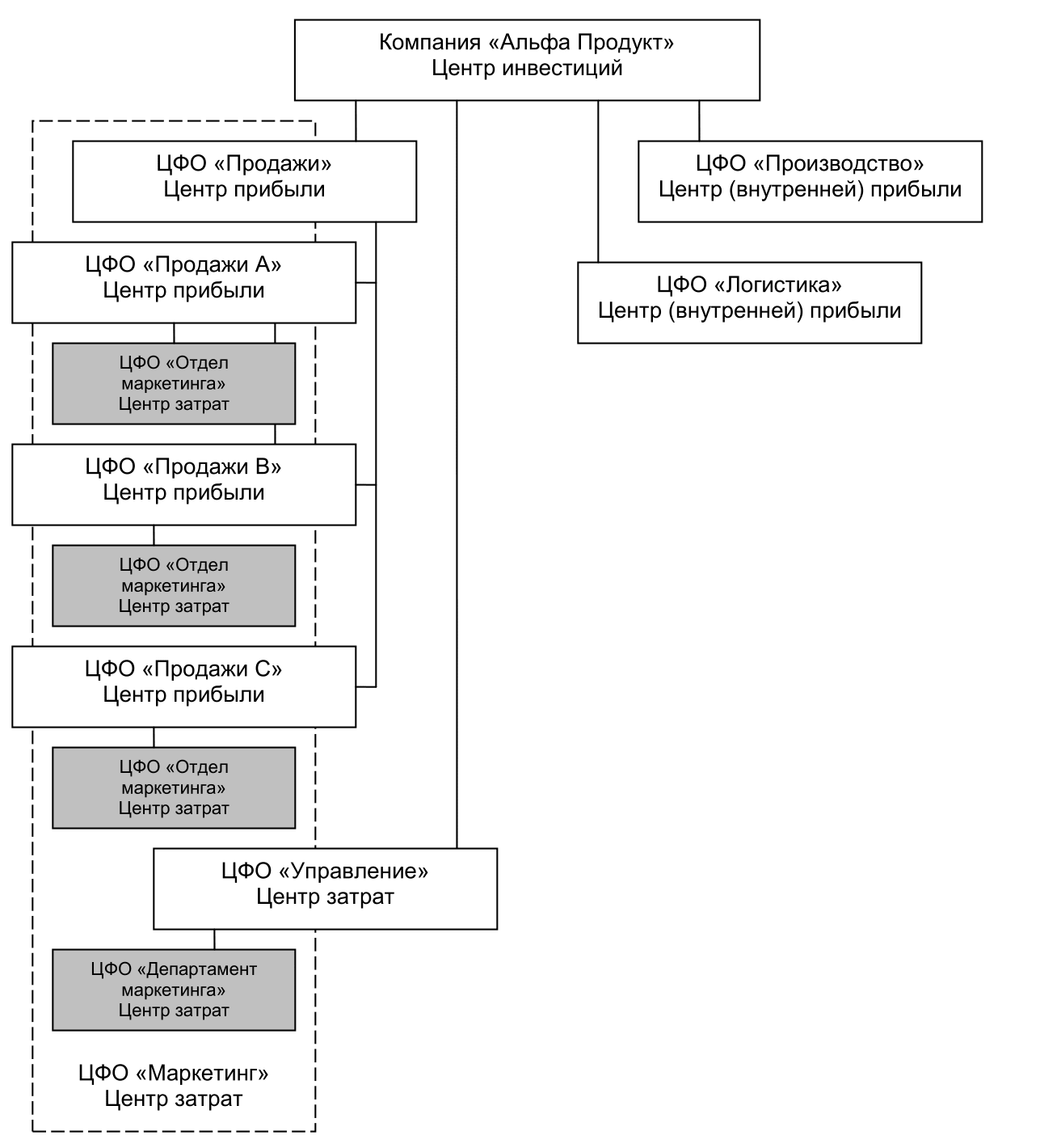

Вместе с тем, кроме дивизиональной структуры в системе управления компанией присутствует функциональная составляющая. Рассмотрим для примера, как организовано продвижение продукции компании на целевые рынки. На верхнем уровне управления эта задача решается департаментом маркетинга управляющей компании холдинга. Кроме того, в каждой торговой компании имеется отдел маркетинга, обеспечивающий продвижение на региональном рынке. Это подразделение имеет двойную подчиненность. В дивизиональной структуре оно входит в состав бизнес-единицы » торговой компании. В функциональной структуре оно подчинено департаменту маркетинга управляющей компании, который определяет цели и задачи работы на рынке, утверждает планы и бюджеты, контролирует их исполнение. Этот дуализм должен найти отражение в финансовой структуре, поскольку в разрезе функциональной проекции необходимо представлять бюджеты, формировать отчетность, «собирать» затраты.

В представленной на Рис. 11 финансовой структуре ЦФО «Отдел маркетинга» входит в иерархию центров финансовой ответственности, вершиной которой является «Альфа Продукт». С другой стороны, все ЦФО, представленные затененными прямоугольниками по функциональной принадлежности входят в ЦФО «Маркетинг» (обозначенный пунктирной линией), который не является частью иерархической структуры. Это другая проекция финансовой структуры. В функциональной проекции можно выделить и другие составляющие, например, «Информационные технологии», «Безопасность? и .т.п.

Рис. 11. Уточненная финансовая структура производственно-торговой компании

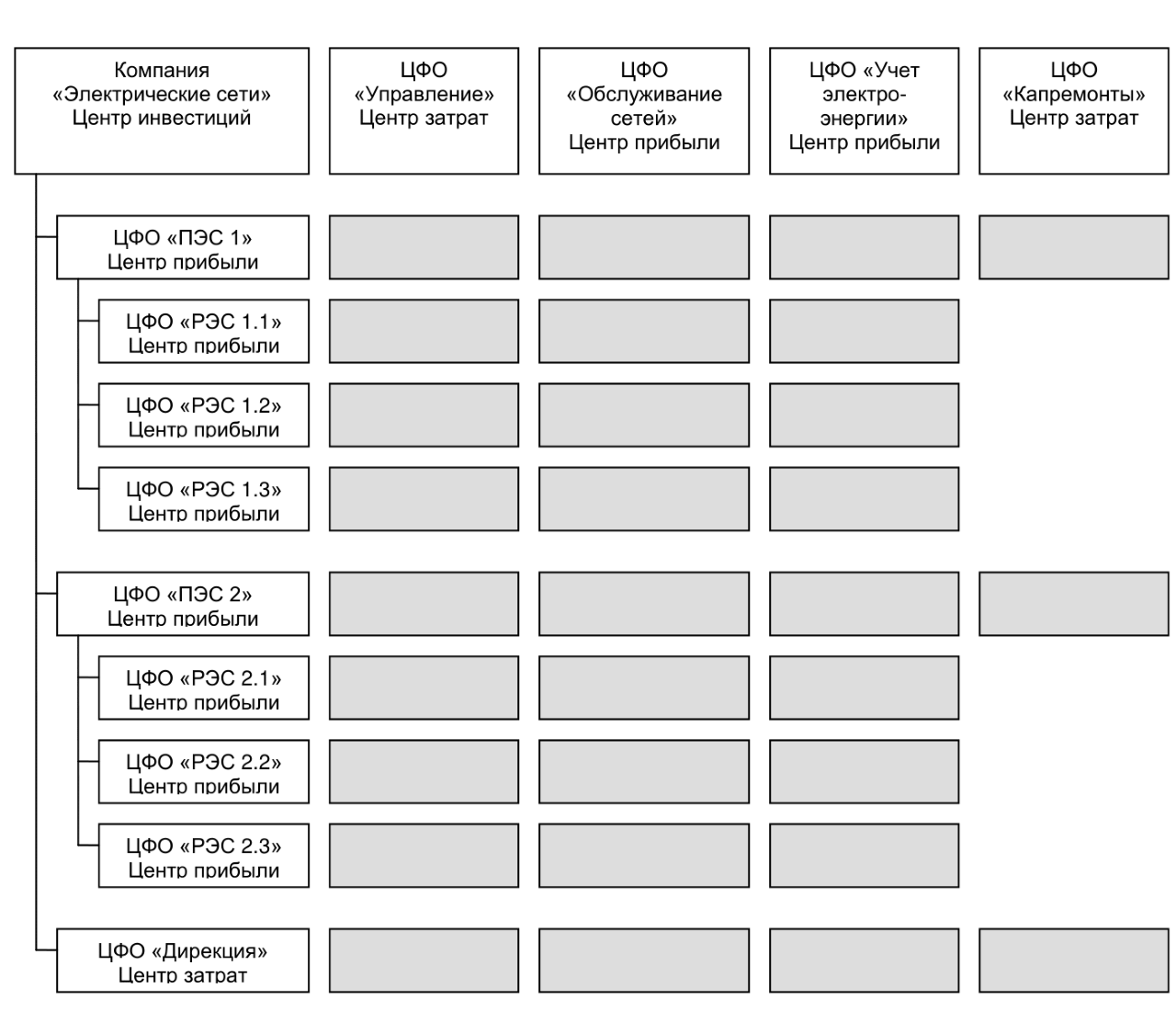

Для компаний, имеющих множество однотипных территориально распределенных подразделений, характерна матричная финансовая структура. Упрощенный пример такой структуры приведен на Рис. 12., где представлена компания, занимающаяся обслуживанием региональных электрических сетей.

Рис. 12. Финансовая структура для модели внутреннего аутсорсинга

В состав компании входят Предприятия электрических сетей (ПЭС), каждое из которых имеет в своей структуре территориальные подразделения » Районные электрические сети (РЭС). Все районные производственные подразделения занимаются одними и теми же видами деятельности: обслуживание и текущий ремонт электрических сетей, а также установка и обслуживание счетчиков электроэнергии. В функциональной проекции финансовой структуры эти направления представлены, соответственно, как ЦФО «Обслуживание сетей» и ЦФО «Учет электроэнергии?. Осуществление работ по капитальному ремонту находится в ведении Предприятий электрических сетей; уровень РЭС здесь отсутствует. На схеме, изображающей финансовую структуру этой компании, затененные прямоугольники обозначают центры финансовой ответственности, находящиеся на пересечении территориальной и функциональной проекций. Например, структура ЦФО «ПЭС 1» читается следующим образом. В состав ЦФО «ПЭС 1» входят следующие центры прибыли (территориальные ЦФО):

- ЦФО «РЭС 1.1»

- ЦФО «РЭС 1.2»

- ЦФО «РЭС 1.3»

С другой стороны, ЦФО «ПЭС 1» включает в себя следующие функциональные ЦФО:

- ЦФО «Управление» (центр затрат)

- ЦФО «Обслуживание сетей» (центр прибыли)

- ЦФО «Учет электроэнергии» (центр прибыли)

- ЦФО «Капремонты» (центр затрат)

Как видно из приведенных примеров, правильно построенная финансовая структура является отражением процессов управления бизнесом. Для выявления всех управленческих связей необходимо рассматривать не только функциональные и территориальные аспекты управления, но также определять принципы организации проектной деятельности, которая занимает значительное место в большинстве компаний.

В заключение хочется заметить, что разработка финансовой структуры — это творческий процесс, в котором должна участвовать вся управленческая команда компании. Ведь целью работы является не схема, а живые, работающие принципы управления компанией. Как убедиться, что финансовая структура, полученная в результате командной работы, правильная? Для этого необходимо, чтобы каждый из топ-менеджеров изложил своим коллегам принципы своей работы и деятельности подразделений, находящихся в его ведении, в соответствии с созданной структурой и принципами ее функционирования. После того как в результате заслушивания и обсуждения каждого доклада будет достигнуто согласие между руководителями компании, можно утверждать, что им удалось выработать правильную, то есть работоспособную, финансовую структуру, которая может стать основой для эффективной совместной работы.

Автор: А.Кочнев