Почему при очевидной выгоде логистической и девелоперской деятельности в области складской недвижимости наблюдается процесс активного их размежевания» Ведь это две составляющие одного, так называемого складского бизнеса, две стороны одной медали. Попытаемся в этом разобраться.

Тенденции мощного развития девелопмента складской недвижимости (далее » девелопмент) и складской логистики обусловлены неудовлетворенным спросом как на качественные складские помещения класса «А» и «В», так и на качественные складские услуги уровня 3PL-операторов.

Обратимся к статистике. По данным DHL Russia, в России спрос на логистические услуги стабильно растет на 18-23% ежегодно, опережая динамику ВВП. В Европе рост составляет примерно 5-6% в год. Структурным звеном эффективной транспортно-логистической системы являются современные склады. В московском регионе в начале года в наличии имелось 4 500 тыс. кв. м складских площадей, из которых на класс «А» приходилось 730 тыс. кв. м, «В» — 1 450 тыс. кв. м., а суммарный спрос в краткосрочной перспективе оценивается в размере 2-5 млн кв. м для Московского региона. Начавшаяся в 90-х годах прошлого века массовая приватизация производственных, складских строений и прочей коммерческой недвижимости разделила игроков данного сектора, если так можно выразиться, по специализациям. Среди них появились:

- собственники складских объектов (девелоперы), предоставляющие помещения в аренду и не оказывающие никаких услуг по обработке и транспортировке грузов;

- собственники складских объектов, сдающихся в аренду и предоставляющих ограниченный комплекс услуг (погрузка-выгрузка, перемещения внутри склада), это 1PL-операторы;

- собственники или арендаторы складов, которым в аутсорсинг переданы не только погрузо-разгрузочные операции, но и учет товаров на складе, подборка заказов крупными единицами (палетами, блоками, упаковками), оформление товарно-транспортной документации, это 2PL-операторы;

- собственники или арендаторы складов, которым в аутсорсинг передан полный комплекс складской обработки грузов, включая подборку (пикинг) мелкими единицами (коробами, штуками), а также дополнительные операции по переупаковке, маркировке, стикеровке и т.д. Кроме этого, склад оснащен автоматизированной системой управления (WMS), позволяющей не только вести учет и размещение товаров на складе, но и формировать ежедневные отчеты по движению товаров, а также вести учет оказанных услуг для автоматизации процедуры выставления счетов, это 3PL-операторы.

На сегодняшний момент на рынке присутствуют все 4 типа операторов и все они с той или иной долей успеха ведут свою деятельность. А кто из них наиболее успешен» В любом виде деятельности есть свои лидеры, показывающие наилучшие финансовые результаты. В логистике это прежде всего «Национальная логистическая компания? (НЛК) и «ФМ Ложистик», причем первая » стопроцентно российская компания, вторая » стопроцентно иностранная. Спрос породил предложение: из-за дефицита качественных складских комплексов класса «А» сдача объектов в аренду стала высокорентабельным бизнесом, а после упрощения порядка передачи земельных участков под застройку сократились сроки строительства до 2 лет, считая с момента начала оформления участка земли в собственность или долгосрочную аренду. Сделки оформляются на площади от 10 до 50 тыс. кв. м на сроки до 10 лет. Затем в игру вступили финансовые группы, перекупающие у девелоперов готовые и даже эксплуатируемые складские комплексы. Одним из крупнейших игроков стал британский фонд «Raven Russia», купивший в течение 2005-2006 г.г. более 150 тыс. кв. метров складов у «РосЕвроДевелопмент» в Крекшино, а также «Кулон Балтия» и «Кулон Южный» (данные «Компании СТК»).

Чтобы оценить доходность деятельности девелопера и логистического провайдера, необходимо определить расходы.

Расходы девелопера:

Капитальные вложения в строительство современного складского комплекса составляют, по оценкам ведущих риэлторских компаний (Knight Frank, Colliers etc.) $700-800 для класса «А- и $500-600 для класса «В» на 1 кв. метр склада. В эту цену входит стоимость самого строительства склада, внутриплощадочные сети, внутренние автодороги и автостоянки, подключение всех необходимых инженерных коммуникаций, а также получение разрешений и оформление документации в государственных органах, но без стоимости земельного участка. Сюда же включаются расходы на персонал по управлению и эксплуатацией склада. Кроме того, к инвестиционным расходам девелопера относятся расходы, связанные с приобретением ($1 000 000 за га) либо выкупом прав аренды ($560 000 за га) земельного участка под застройку.

Расходы логистического провайдера:

Капитальные вложения (инвестиции) логистической компании в оснащение склада (погрузо-транспортная техника, стеллажи, WMS (soft и hard), расходы на наем специалистов и складского персонала, а также погашение текущих расходов, включая зарплату персонала, до момента выхода склада на самоокупаемость (обычно 3 месяца с начала эксплуатации склада) составляют $250 на 1 кв. метр склада класса «А». Для класса «В» этот же показатель составляет $150 на 1 кв.м. Такая экономия получается за счет:

- сокращения расходов на стеллажную систему либо полного отказа от нее;

- использования только вилочных погрузчиков и тележек, причем недорогих производителей;

- применения недорогой системы складского учета WMS, не более $30-50 тыс. на складской объект;

- отказа от расходов на построение современных систем менеджмента и управления качеством.

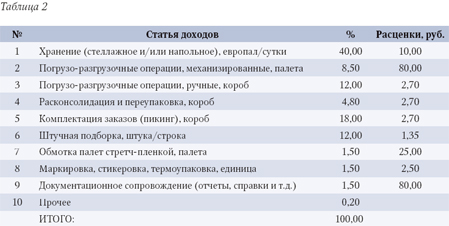

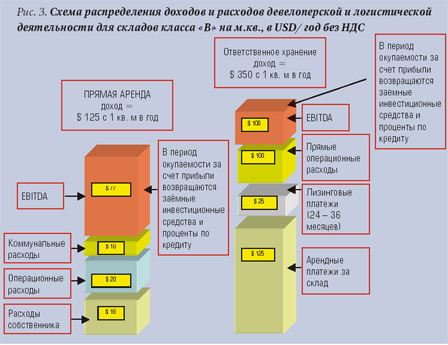

А теперь рассмотрим структуру расходов и доходов девелоперской и логистической деятельности.

Девелоперская деятельность

По данным компаний «Knight Frank» и «GVA Sawyer», величина арендной ставки для складов класса «А» без учета НДС, но с учетом эксплуатационных расходов (без коммунальных платежей), в 20-километровой зоне от МКАД составляет $130 -150 (в среднем $140) за 1 кв. м в год без учета НДС. Расходы на эксплуатационное обслуживание » порядка $25. Коммунальные платежи ориентировочно $10 за 1 кв. м в год.

Примерно до $20 от арендной ставки с 1 кв. м в год идет на уплату обязательных платежей собственника недвижимости (налог на имущество, плата за землю и т.д.). Т.е. доход девелопера без учета амортизации, уплаты процентов по заемным ресурсам и выплаты налога на прибыль (EBITDA) составит около $90 с 1 кв. м в год. Эти средства собственник недвижимости, как правило, направляет на погашение обязательств по заемным ресурсам (если таковые были) или инвестиционных средств. Простой срок окупаемости по подобным проектам составляет от 10 до 18 лет в зависимости от обеспеченности девелопера собственными инвестиционными ресурсами и условиями приобретения земельных участков под застройку. Интегрированные показатели эффективности девелоперских проектов (дисконтированный срок окупаемости (DPV), чистый приведенный доход (NPV)) при применении ставки дисконтирования на уровне 10-11% выходят за пределы 20 лет. Дисконтированный срок окупаемости может быть уменьшен за счет годового удорожания недвижимости более чем на 10%.

Для складов класса «В- в 20-километровой зоне от МКАД арендные ставки находятся на уровне $110-140 (в среднем $125) за 1 кв. м в год, без учета НДС, но с учетом эксплуатационных расходов в размере $20. Коммунальные платежи составят примерно $10 за 1 кв. м в год и расходы собственника недвижимости — около $18 c 1 кв. м в год.

EBITDA — от $65 до $80 с 1 кв. м в год, при этом средний срок окупаемости составит от 9 до 15 лет в зависимости от обеспеченности девелопера собственными инвестиционными ресурсами и условиями приобретения земельных участков под застройку.

Логистическая деятельность

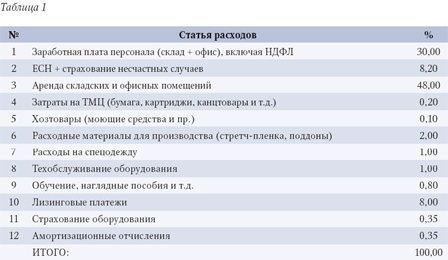

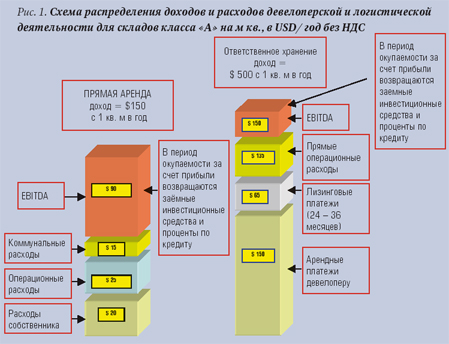

Структура доходов и расходов логистического оператора представлена в таблицах 1 и 2. Примеры носят показательный характер. Процентное соотношение статей доходов и расходов может меняться в зависимости от динамики обработки грузов и преобладания тех или иных операций (отсутствует штучная подборка или пикинг вообще, транспорт в основном выгружается и загружается целыми палетами и т.д.).

Если стоимость складских операций без учета НДС (хранение + обработка) равна $500 за 1 кв. м в год, то в сутки 1 кв. м будет стоить $1,37, а 1 палетоместо в сутки — $0,80 (коэффициент отношения 1 пал/места к 1 кв. м равен 1,70). Для складов класса «А- коэффициент оборачиваемости 1,2 при круглосуточном режиме работы (7х24) вполне реален. В таблице 2 также приведены примерные расценки.

Полученные доходы пойдут на погашение текущих расходов (в пропорциях, представленных на рис. 2). После выплаты лизинговых платежей и возврата кредитных средств и процентов по ним чистая прибыль составит $110-115 на 1 кв. м в год. Срок окупаемости проекта » порядка 2 лет. Дисконтированный срок окупаемости (при ставке дисконтирования 10%) и при условии финансирования 50% инвестиций за счет кредитных источников составит 2,5 года.

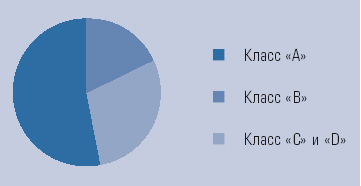

Операторы, работающие на складах класса «В?, оказывают услуги, ограниченные, как правило, ответственным хранением, проведением погрузо-разгрузочных работ, комплектацией заказов в небольших объемах и оформлением товарно-транспортной документации. Хотя и здесь могут быть исключения, и спектр услуг и уровень качества выполнения работ вполне может соответствовать уровню 3PL-оператора. Но в целом это нехарактерно для данного сектора рынка именно из-за того, что самими клиентами востребованы только некоторые операции из всего перечня складских услуг. Это позволяет оператору, с одной стороны, снижать свои издержки за счет аренды менее дорогих складских и офисных помещений, использования менее квалифицированного персонала (как складского, так и офисного) и т.д., а с другой стороны, предлагать более низкие тарифы, что вполне устраивает их клиентов. Статистика распределения складов разных типов по Москве и Московской области представлена на рис. 1 (Источник: Swiss Realty Group).

Рис. 2. Статистика распределения складской недвижимости в Москве и Московской области

На начало 2006 г. сектор складов класса «В» превосходил сектор складов класса «А» в 1,6 раза. С одной стороны, это свидетельствует о дефиците помещений класса «А», с другой стороны, говорит о постоянной востребованности помещений эконом»класса, т.е. класса «В?, для товарных потоков, не требующих глубокой переработки.

Доходность складских операций (без учета НДС) в классе «В» находится на уровне $350 за 1 кв. м в год, или $0,96 за 1 кв. м в сутки. При пересчете на палеты (коэффициент 1,35 при 4-ярусном стеллажном хранении или установке «палета на палету» при напольном хранении) получается $0,70 за палету в сутки (хранение + обработка). Полученные доходы также пойдут на погашение текущих расходов, в пропорциях, приведенных на рис. 3. Чистая прибыль (после возврата кредитных средств, процентов по ним и уплаты налогов) составит порядка $75-80 с 1 кв. м в год. Срок окупаемости проекта » 2-3 года.

Мы не обсуждаем сейчас статус складов, а хотим обратить внимание как российских, так и иностранных инвесторов на то, что с точки зрения востребованности и доходности склады класса «А- и «В» практически равноценны, и дальнейшее их развитие обеспечено постоянно растущим спросом. Каждый из секторов находится в своей нише, и спрос внутри класса «А» или «В» должен покрываться соответствующими предложениями. Особенно актуально это для 3PL-провайдеров. Расширение деятельности и рост доходности может идти за счет расширения площадей как класса «А», так и класса «В», при условии, что оператор обеспечит одинаковый уровень качества и использование одинаковых технологий при меньших тарифах на свои услуги (поскольку его издержки ниже), что, безусловно, будет являться его конкурентным преимуществом.

Дружба дружбой, а табачок врозь.

Два разных бизнеса и разные аппетиты

А почему логистические компании больше не строят собственные склады и почему девелоперские компании не развивают собственную логистику» Попробуем ответить на этот вопрос.

Во-первых, на сегодняшний день » это два разных бизнеса » рынок недвижимости и рынок услуг, со своими законами, организационными структурами и системами менеджмента.

Во-вторых, как мы видим, недвижимость переходит в собственность финансовых групп, и чем дальше, тем активнее складские комплексы будут покупаться и, соответственно, перепродаваться, причем не один раз, что и происходит на рынке жилой недвижимости. Иными словами, закон рынка везде один и недвижимость по сути своей является спекулятивным инструментом.

В-третьих, разные клиенты. По данным КИА центра, у девелоперов это логистические операторы (70%), торговые компании (25%), производственные компании (5%), у логистических провайдеров » стопроцентно крупные, средние и мелкие торговые компании.

В-четвертых, и, пожалуй, это главное, разные пути и задачи развития. Девелопмент растет экстенсивно, т.е. за счет застройки все большей и большей территории. Удовлетворив, наконец, в течение ближайших трех-пяти лет спрос арендаторов в Москве и С.-Петербурге на качественные складские помещения, девелопмент пойдет вглубь регионов, где тем же московским и питерским провайдерам, а также крупным торговым компаниям нужны качественные услуги в комфортных условиях.

Что там, за горизонтом»

Международные стандарты, консолидация и переход к 4PL

Развитие логистики в России в течение предстоящих 10 лет, как нам кажется, пойдет по пути «интеллектуального роста?. Конфликты между крупными логистическими провайдерами и крупными сетевыми компаниями из-за неудовлетворительного качества логистических услуг свидетельствуют о необходимости скорейшего приведения этого качества к международным стандартам. Это потребует перестройки системы менеджмента предприятий и системы управления качеством логистических компаний.

Неизбежным следствием этого процесса будет качественный рост и переход компаний на уровень 4PL-провайдеров. По мнению специалистов, 4PL-провайдеры управляют цепями поставок компании. Это системные логистические интеграторы, которые занимаются управлением и проектированием бизнес-процессов в цепях поставок, в том числе осуществляют координацию действий клиента с основными контрагентами, обмен данными в логистической цепи в масштабе реального времени с учетом долгосрочных стратегических целей компании-клиента. По прогнозам тех же специалистов, на рынке логистических операторов в ближайшей перспективе будет происходить консолидация, образование крупных транспортно-логистических холдингов для расширения комплексности услуг и активного продвижения в регионы. Такая консолидация позволит сдержать неизбежную при вступлении России в ВТО экспансию международных логистических компаний.

Как показывает беспристрастная статистика, в 2004-2006 гг. оборот компаний, работающих в конкурентном секторе российского рынка транспортно-логистических услуг (без ОАО «РЖД»), возрос на 53%. На долю ТОП-20 компаний приходится около трети конкурентного сегмента и около 9% совокупного объема логистического рынка России. В первую двадцатку игроков наряду с российскими компаниями входят восемь западных 3PL-провайдеров. Но по объему выручки лидируют российские транспортные холдинги, расширяющие сферу своей деятельности за счет создания (или приобретения) специализированных логистических подразделений, работающих в сегменте 3PL. Оборот ведущих холдингов (например, Транспортная Группа FESCO, ГК «Дело», «Евросиб СПб — ТБ») оценивается в пределах $300-600 млн. На долю этих компаний приходится около 16% конкурентного сектора рынка.

Вместе с тем, по данным «Knight Frank Research», 2006 год можно считать годом логистических компаний, поскольку доля арендованных ими высококлассных площадей составила 45,3% от общей площади, иными словами, почти половина складов была передана в управление логистическим операторам. Статистика по складским площадям на текущий момент представлена в табл. 3.

Источник: Knight Frank Research, 2007

Источник: Knight Frank Research, 2007

Предложение и в этом году отстает от спроса, а это значит, что мы по-прежнему имеем рынок продавца (девелопера). По прогнозам «Knight Frank», арендные ставки будут расти, в первую очередь в обеих столицах и крупных региональных центрах. Но связано это не только и не столько с аппетитами девелоперов, а прежде всего с резким удорожанием стоимости строительства. По разным данным, только за прошедший год стоимость материалов и работ выросла на 50%.

Что же касается стоимости услуг логистических операторов, то, картина здесь обратная, а именно: условия диктует потребитель. Как видно из табл. 1, до 50% себестоимости составляют расходы на аренду склада, и пока девелоперы удерживают арендные ставки, операторы также не станут повышать расценки на свои услуги. В 2007 году около миллиона квадратных метров должно перейти к логистическим провайдерам (табл. 3), и это означает не только расширение деятельности существующих операторов, но и появление на рынке новых, а значит — дальнейшее обострение конкуренции и, прежде всего, в ценовом секторе.

Но даже рост арендных ставок не приведет к разорению существующих и вновь появившихся операторов. Глобального повышения арендных ставок (т.е. все и одновременно) явно не следует ожидать, поскольку на рынке девелоперов также существует конкуренция. Крупные провайдеры, имеющие большой опыт работы на рынке, даже в условиях удорожания аренды, найдут способы не только сохранить норму прибыли, но и повысить ее, например, за счет внедрения эффективных технологий, сокращения непроизводительных потерь, расширения функций WMS и применения средств контроля на всех стадиях складской обработки и т.д. Новые операторы будут искать свои пути по ходу работы, и их ноу-хау могут оказаться эффективнее существующих.

Будущее совсем близко. Стандартом будет 3 PL

Итак, подведем черту. Девелопмент и логистика на текущий момент оформились как два самостоятельных бизнеса, они взаимосвязаны и взаимозависимы, но по сути это две стороны одной медали. Развитие девелопмента идет через реализацию беспрецедентных для России проектов, инвестиции в которые исчисляются сотнями миллионами долларов со стороны как отечественных, так и иностранных финансовых групп. Поскольку почти 50% недвижимости арендуется логистическими провайдерами, вывод на рынок огромных площадей (более 5 млн кв. метров складов класса А в течение 2-3 ближайших лет) потребует от логистических компаний качественного роста. Стандартом будет являться соответствие уровню 3PL.

Высокая доходность в сочетании с низкой капиталоемкостью и быстрой окупаемостью привлечет на российский рынок иностранные логистические компании, однако им придется вступить в жесткую конкурентную борьбу с российскими операторами, которые уже освоили западные стандарты менеджмента и качества. Вслед за торговыми сетями и девелоперами логистика пойдет в регионы, что позволит самым лучшим добиться статуса «общенационального логистического провайдера». В скором времени девелопмент и логистика начнут более тесное сотрудничество в виде разного рода альянсов, главным образом при реализации региональных проектов. Поскольку ставка здесь делается на крупные торговые сети и мировых производителей, очевидно, что каждый девелопер постарается обзавестись постоянными клиентами — логистическими провайдерами, обслуживающими сетевые и мировые брэнды в Москве и С.-Петербурге и берущими на себя обязательства арендовать долю площадей на каждом вновь открываемом объекте.

Автор: Владимир Елин, президент ЗАО «Корпорация ЕМСТС», к.т.н.

Сергей Федотов, вице-президент ЗАО «Корпорация ЕМСТС», к.т.н.

Анна Дубовская, зам. генерального директора ЗАО «Корпорация «ЕМСТС»

Источник: Опубликовано в журнале «Логинфо», — 6, 2007

достаточно интересно