Актуальные проблемы компаний

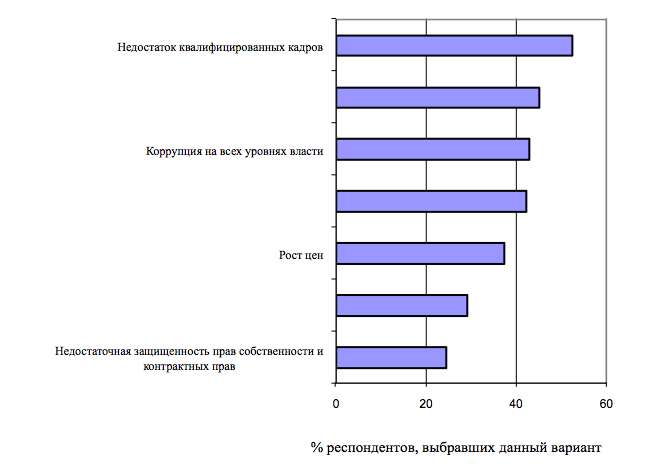

Эта глава посвящена правовой работе в области отношений компаний с органами исполнительной власти. В Докладе [1] о состоянии делового климата в Российской Федерации, подготовленном по заказу Российского Союза Промышленников и Предпринимателей показана информация о том, что российское сообщество предпринимателей считает препятствиями для успешного ведения бизнеса (см. Рис. 1). Хотя полностью правовой проблемой является только лишь недостаточная защищенность прав собственности и контрактных прав, у большинства остальных препятствий есть важные юридические аспекты. Так, например, избыточно высокие налоги и неэффективное налоговое администрирование и недобросовестная конкуренция требуют больших объемов правовой защиты российских компаний, больших расходов на консультации и судебные процессы.А высокие административные барьеры требуют большего объема коммуникаций с контрольными и надзорными органами, включая подготовку значительного числа документов. Большая часть таких документов, как правило, готовится юристами.

Рис. 1. Рейтинг угроз для бизнеса

Проверки. Большой проблемой бизнеса в РФ являются проверки со стороны многочисленных надзорных и контролирующих организаций.

Проверки как контрольный вид деятельности государственных органов, особенно в области обеспечения безопасности в широком смысле и защиты прав потребителей необходимы. Однако существенная часть проверок не полезны ни обществу, ни отдельным группам потребителей. Хотя в современном, социально ориентированном государстве, речь обязательно должна идти о том, насколько проверки приносят пользу обществу в целом. Но до этого нам еще весьма далеко. Пока множество проверок осуществляется с разными, несколько отличающимися от правомерных, целями.

Такие проверки, во-первых, отвлекают руководство и персонал компаний от основной деятельности; а во-вторых, часто связаны с затратами по оплате взяток проверяющим.

Основные регулирующие органы часто разрабатывают нормативные документы, определяющие порядок проверок компаний, попадающих в сферу их регулирования. При этом реальная цель большинства проверок, по мнению самих проверяющих, — найти несколько крупных нарушений. Построение системы проверок как организации методической помощи российским компаниям руководителям российских надзорных ведомств, видимо, не кажется важной задачей.

При этом, руководителей и собственников компаний волнуют не столько сами проверки, являющиеся привычными неприятностями, сколько их потенциальные негативные результаты. Опасность всякого явления воспринимается легче, когда его можно оценить количественным способом. При оценке негативного результата ведомственного контроля компаниям следует принимать во внимание не только величину штрафа или размер иной негативной санкции за предполагаемые нарушения законодательства, но еще и вероятности наступления следующих событий. Придет ли проверка; обнаружит ли нарушение; сможет ли его оценить; сможет ли его оформить и доказать» Если совокупная вероятность всех перечисленных событий мала, компаниям не приходится опасаться результатов ведомственного контроля.

В результате появляется следующая формула:

Вероятность реальных проблем при проверках

Р проблем = P придут × Р найдут × Р поймут × Р докажут.

В общем случае получается, что вероятность реальных финансовых потерь при проверках не так уж и велика.

В справочной правовой системе «Гарант» присутствует полезный блок «К вам пришла проверка», который затрагивает большинство вопросов взаимодействия компаний и проверяющих.

Блок включает 12 томов электронной версии «К вам пришла проверка» по основным российским проверяющим органам:

- Налоговая инспекция

- Внебюджетные фонды

- Таможня

- Милиция

- Торговая инспекция

- Служба стандартизации и сертификации

- Санитарная служба

- Противопожарная служба

- Инспекция труда

- Другие проверяющие

- Обжалование результатов проверки

- Судебные приставы

Для эффективной работы целесообразно провести на основе упомянутого выше материала практические занятия с теми сотрудниками компании, которые сталкиваются с проверяющими органами в своей повседневной деятельности.

Никто не любит проверки и проверяющих. Россия в этом смысле ничем особым не отличается. Многие граждане России с явным удовольствием воспринимают сообщения, как один надзорный орган нашел недостатки в работе другого органа.

Однако в сфере государственного регулирования бизнеса только ясно понимаемые и названные проблемы имеют шансы быть разрешенными. Собственники и руководители должны четко идентифицировать и обозначать такие проблемы. Тогда у них появятся правильные аргументы для достижения своих интересов.

Наш коллега К.В.Всеволожский следующим образом [2] структурировал подобные проблемы: «Главной проблемой государственного регулирования в сфере экономической активности остается неизжитая с советских времен привычка должностных лиц органов власти понимать «регулирование» как непосредственное руководство деятельностью, в данном случае » чужой деятельностью, самостоятельной предпринимательской деятельностью хозяйствующих субъектов.

Следующей должна быть упомянута «проблема обратной иерархии» применяемых органами исполнительной власти нормативно-правовых актов. Ограничение прав граждан в России допускается в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства. В этих целях права граждан в соответствии со ст. 55 Конституции могут быть ограничены только федеральным законом, а не подзаконным актом.

В реальной правоприменительной практике основным видом нормативно-правовых актов, применяемых, используемых и учитываемых в своей деятельности чиновниками всех уровней, оказываются приказы и распоряжения их собственного ведомства. И отговорки чиновников, мол не исполняем действующий закон, поскольку его нам еще не довели » частое явление.

Следующей в этом ряду является проблема контрольно-надзорной деятельности органов исполнительной власти, которая может быть названа «проблемой конструирования компетенции».

Многие органы исполнительной власти расширительно понимают свои полномочия по «защите» интересов неведомых лиц путем установления ограничений чьих-либо прав во имя обеспечения очередной разновидности «безопасности».

Следующая проблема государственного регулирования, проявляющаяся, главным образом, именно в контрольно-надзорной сфере, может быть названа «проблемой суммирования компетенций».

Ярче всего эта проблема проявляется, когда суммируются процессуальные полномочия. Например, когда один и тот же орган государственной власти осуществляет и контроль и надзор, и выявление и документирование административных правонарушений, и рассмотрение дел о таких правонарушениях. В результате этот орган склонен рассматривать всю эту «цепочку» как единое действие. А эффективность своей работы оценивает, исходя из того, сколько контрольно-надзорных мероприятий завершились взиманием административного штрафа.

В результате на наших глазах складывается практика фактической подмены осуществления финансируемых из бюджета контрольно-надзорных функций всяческими «установлением состояния», «подтверждением соответствия» и т.п. псевдообязательными для хозяйствующих субъектов платными мероприятиями. Отслеживание реальной деятельности, способной, вероятно, представлять опасность, вырождается в проверку наличия бумажки, в которой написано, что она (деятельность) безопасна.

Последней, может быть названа «проблема толкования в свою пользу».

Любой орган исполнительной власти не только исключает из рассмотрения и обсуждения «неудобные» ему акты, но и постоянно толкует применяемые нормативные положения с позиций максимального расширения собственных прав и полномочий и максимального ограничения прав и ужесточения обязанностей граждан и юридических лиц.

В ход идут любые методы: и придание императивного характера диспозитивным или даже рекомендательным положениям, и трактовка любого законодательного перечня прав хозяйствующих субъектов как исчерпывающего, а любого перечня их обязанностей как открытого, и прямое искажение русского перевода документов международного права с целью оправдания «закручивания гаек».

Порядок взаимодействия компаний и контролирующих органов порождает определенные вопросы. Закон устанавливает: при проведении контрольного мероприятия орган власти может осуществлять проверку собственными силами без содействия проверяемой организации (наиболее распространенный пример » камеральные налоговые проверки) либо же вступить во взаимодействие с проверяемым. В последнем случае, на проверяемого возлагается обязанность по предоставлению информации (п. 5 ст. 11 Федерального закона от 26 декабря 2008 г. N 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»). В реальности же ни один административный орган не способен вести свою контрольно-надзорную деятельность без активного содействия проверяемых, он этого просто не умеет, а в огромном большинстве случаев и не имеет права. И если, требуя от предпринимателя предоставления информации, тем более угрожая предусмотренными законом карами за ее непредоставление, орган власти отказывается гарантировать ненаказуемость нарушений, выявляемых с его помощью, он фактически нарушает Конституцию Российской Федерации: «Никто не обязан свидетельствовать против себя самого» (ст. 51, ч. 1). Конституция не ограничивает этого права только, например, ситуациями уголовного преследования, не связывает право любого лица не предоставлять материалы и информацию, которые могли бы позволить привлечь его к ответственности, с видом этой возможной ответственности. Активное противодействие расследованию правонарушения может, разумеется, прерывать срок давности, но права защищаться это не отменяет».

Тенденции российского правоприменения, указанные выше приводят к тому, что в РФ активно рекламируемый властями процесс уменьшения бюрократизации часто проходит по принципу: шаг вперед, два шага назад.

Так, например, возможности проверяющих органов существенно расширились с изменениями в Кодексе об административных правонарушениях (КоАП), внесенными весной 2005 г. В соответствии со статьей 6.3. КоАП «Нарушение законодательства в области обеспечения санитарно-эпидемиологического благополучия населения», нарушение законодательства в области обеспечения санитарно-эпидемиологического благополучия населения, выразившееся в нарушении действующих санитарных правил и гигиенических нормативов, невыполнении санитарно-гигиенических и противоэпидемических мероприятий, влечет предупреждение или наложение административного штрафа; на должностных лиц — от пяти до десяти минимальных размеров оплаты труда; на юридических лиц — от ста до двухсот минимальных размеров оплаты труда или административное приостановление деятельности на срок до девяноста суток.

Комментарий к появлению столь масштабных санкций может быть и такой. Профессионалы общественного питания, включая заведения уровня люкс, отмечают, что избавиться от кишечной палочки на кухнях ресторанов крайне затруднительно. И, получается, практически любой ресторан, с самым лучшим менеджментом и оборудованием можно закрыть на 3 месяца.

ВАЖНЕЙШИЕ ВИДЫ РЕГУЛИРОВАНИЯ КРУПНОГО БИЗНЕСА

Для крупных компаний наиболее значимыми являются следующие виды государственного контроля: налоговый контроль; лицензирование; антимонопольный контроль; валютный контроль; техническое регулирование, финансовый мониторинг, защита прав потребителей и регулирование финансовых рынков.

Критерием выделения именно этих видов контроля является потенциальная значимость негативных последствий соответствующего ведомственного контроля за деятельностью компаний. В ряду указанных видов государственного контроля достаточно важным является лицензирование, однако в силу его понятности данная тема рассматриваться не будет.

Налоговые отношения. Налоговые отношения являются самыми важными из всего спектра отношений крупных компаний с органами исполнительной власти. Расходы на налоги крупных компаний весьма существенны. Так, например, у крупнейших нефтяных компаний отношение налогов к выручке уже превышает 30%.

Кроме того, государство предусмотрело за нарушение налогового законодательство санкции в трех кодексах: » Налоговом, Уголовном (ст. 199 УК РФ «Уклонение от уплаты налогов и (или) сборов с организации» » до шести лет лишения свободы), Кодексе об административных нарушениях.

Отношения российских налогоплательщиков с налоговыми органами цикличны и проходит следующие стадии: учет; подготовка и сдача отчетности; уплата налогов; налоговые проверки; разрешение конфликтов в суде. Кроме того, сами компании занимаются разработкой налоговой стратегии, предусматривающей внедрение механизмов налоговой оптимизации. Юристы должны быть активными участниками процессов налогового планирования, налоговых проверок и последующих судебных процессов, поскольку подготавливаемые в рамках указанных процессов документы (обоснование налоговых схем, разногласия после налоговых проверок и иски/отзывы в рамках налоговых дел) качественно могут быть исполнены только с их участием.

Ряд важных положений Налогового кодекса РФ явно защищает интересы налогоплательщиков:

- Несовершенство налогового законодательства трактуется в пользу налогоплательщика (статья 3);

- Налогоплательщики имеют право получать от Министерства финансов письменные разъяснения по вопросам применения законодательства о налогах, действия налогоплательщиков в рамках полученных разъяснений позволяют избежать ответственности за совершение налоговых правонарушений (статьи 21 и 111);

- Цена осуществляемых сделок признается рыночной (статья 40);

- Обязанность доказывания вины налогоплательщика лежит на налоговых органах (статья 108).

Статью 40 «Принципы определения цены товаров, работ или услуг для целей налогообложения», как одно из основополагающих положений Налогового кодекса, мы считаем необходимым частично процитировать:

«1. Если иное не предусмотрено настоящей статьей, для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен.

2. Налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность применения цен по сделкам лишь в следующих случаях:

- между взаимозависимыми лицами;

- по товарообменным (бартерным) операциям;

- при совершении внешнеторговых сделок;

- при отклонении более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени».

Если устанавливаются надбавки к цене или скидки, вызванные колебаниями потребительского спроса, изменением потребительских качеств товара или маркетинговой политикой, то сделки подвергаются повышенному контролю налоговых органов. Положение о 20% отклонении цен, например, на практике означает, что, торговая компания, желая применить перед Новым годом скидки в размере 50%, обязана это соответствующим образом обосновать.

Еще одна, очень важная для налогоплательщиков, Статья 20 Налогового кодекса «Взаимозависимые лица», гласит:

«1. Взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц, а именно:

1) одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20 процентов. Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой;

2) одно физическое лицо подчиняется другому физическому лицу по должностному положению;

3) лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

2. Суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 1 настоящей статьи, если отношения между этими лицами могут повлиять на результаты сделок по реализации товаров (работ, услуг)».

Современной судебной практикой признаются зависимыми компании, не являющиеся владельцами долей друг друга, но которые имеют общего собственника или генерального директора.

Две указанные выше статьи Налогового кодекса очень часто становятся основным аргументом налоговых органов в обосновании их позиции в судебных процессах против налогоплательщиков.

Налогоплательщикам хотелось бы знать официальную налоговую доктрину властей. Однако в полном и формальном виде ее не существует. Логика сегодняшнего момента действий налоговой службы сводится к следующему: налоговая служба стремится к большей прозрачности и понятности действий налогоплательщиков, особенно крупнейших; усиливается борьба с налоговыми схемами, включая обналичивание; поступления налогов должны расти с темпом, как минимум, соответствующим росту выручки налогоплательщиков.

Министерство финансов в качестве основной идеологии по отношению к оптимизации налогов выбрало доктрину деловой цели. Она подразумевает, что каждая сделка должна быть обусловлена разумными экономическими соображениями, в то время как сделка, заключенная с единственной целью » снизить налоги, должна быть признана недействительной (в российском законодательстве для таких сделок используются термины «мнимая» или «притворная»). Проблема в том, что в российском налоговом законодательстве много пробелов, не позволяющих с точностью утверждать, легален тот или иной способ минимизации налога или нет. Продолжение же этой проблемы состоит в том, что степень законности налоговых схем, как оценка действий налогоплательщика официальными чиновниками, включая судей, меняется со временем. Вы можете начать осуществлять совершенно законную схему минимизации налогов, а затем выяснится, что ваши действия стали существенно менее законными. Это происходит из-за изменений в самом законодательстве, изменениях в позициях Министерства финансов, Федеральной налоговой службы и судебной практики. Путей решения этой проблемы сегодня всего два: » следить за судебной практикой и консультироваться с Министерством финансов.

Письменный ответ от Министерства финансов, подтверждающий, что та или иная схема законна, » одна из надежных гарантий отсутствия претензий. Второй способ проверки схемы на законность » изучение судебной практики, в которой рассматривались дела с применением таких же (подобных) схем. Это также поможет выбрать безопасные способы налоговой оптимизации. Правда, в данном случае нельзя забывать, что правоприменительная практика одного региона может отличаться от другого.

Высший арбитражный суд в настоящее время проводит последовательную и правильную политику по установлению единообразной судебной практики. Она обеспечивает крайне важный для российских компаний показатель судебного процесса » предсказуемость окончательных решений по определенным видам споров. В области налогов установление единой судебной практики ориентировано на Постановление Пленума Высшего Арбитражного Суда РФ от 12 октября 2006 г. N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Это Постановление, скорее всего, будет применяться еще много лет.

Прежде всего, необходимо отметить, что указанным Постановлением Пленума фактически прекращено использование ранее печально известного термина «недобросовестный налогоплательщик». В настоящее время основным качественным термином, используемым в судебных заседаниях по налоговым делам, является «налоговая выгода», которая может быть оценена как обоснованная или необоснованная.

Основные положения Постановления таковы:

«1. Судебная практика разрешения налоговых споров исходит из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики. В связи с этим предполагается, что действия налогоплательщика, имеющие своим результатом получение налоговой выгоды, экономически оправданы, а сведения, содержащиеся в налоговой декларации и бухгалтерской отчетности, » достоверны. <«>

Представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы. <«>

4. Налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности.

При этом следует учитывать, что возможность достижения того же экономического результата с меньшей налоговой выгодой, полученной налогоплательщиком путем совершения других предусмотренных или не запрещенных законом операций, не является основанием для признания налоговой выгоды необоснованной.

5. О необоснованности налоговой выгоды могут также свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии следующих обстоятельств:

- невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуется совершение и учет иных хозяйственных операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

В случае наличия особых форм расчетов и сроков платежей, свидетельствующих о групповой согласованности операций, суду необходимо исследовать, обусловлены ли они разумными экономическими или иными причинами (деловыми целями).

6. Судам необходимо иметь в виду, что следующие обстоятельства сами по себе не могут служить основанием для признания налоговой выгоды необоснованной:

- создание организации незадолго до совершения хозяйственной операции;

- взаимозависимость участников сделок;

- неритмичный характер хозяйственных операций;

- нарушение налогового законодательства в прошлом;

- разовый характер операции;

- осуществление операции не по месту нахождения налогоплательщика;

- осуществление расчетов с использованием одного банка;

- осуществление транзитных платежей между участниками взаимосвязанных хозяйственных операций;

- использование посредников при осуществлении хозяйственных операций».

Крупный бизнес в РФ, как правило, имеет сложную организационную структуру. Рассмотрим специфику налогового регулирования холдингов (групп компаний). Холдинговые компании в РФ пока не могут являться одним объектом налогообложения, как это бывает в других странах.

Понятия консолидированной группы налогоплательщиков нет. Вместе с тем ряд положений налогового законодательства позволяет говорить об определенных правилах налогообложения групп компаний. Во-первых, крупные компании администрируют специальные налоговые инспекции. Это позволяет повысить качество работы налоговых инспекторов и сосредоточить внимание на самых богатых компаниях.

Крупнейшие налогоплательщики становятся на учет и сопровождаются той межрегиональной (межрайонной) инспекцией МНС России по крупнейшим налогоплательщикам, к компетенции которой отнесен налоговый контроль за соблюдением данным налогоплательщиком законодательства о налогах и сборах в соответствии с приказом МНС России. Критерии отнесения организаций » юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровнях,

утверждены приказом Федеральной налоговой службы от 16 мая 2007 г. N ММ-3-06/308@.

К организациям, подлежащим налоговому администрированию на федеральном уровне, относятся организации, у которых один из перечисленных ниже показателей финансово-экономической деятельности имеет следующее значение:

- суммарный объем начислений федеральных налогов свыше 1 млрд рублей;

- суммарный объем выручки от продажи товаров, продукции, работ, услуг превышает 20 млрд рублей;

- активы превышают 20 млрд рублей.

Также под категорию «крупнейших налогоплательщиков» попадают и компании с меньшими финансовыми показателями, но взаимозависимые с реальными крупнейшими налогоплательщиками.

Во-вторых, отдельные компании холдингов часто оказываются с точки зрения Налогового кодекса взаимозависимыми лицами, а это ведет к усиленному налоговому контролю. Часто случается так, что несколько компаний одного холдинга регистрируются на самом старом объекте недвижимости данного холдинга. Эти компании также дополнительно контролируются, так как считаются соответствующими отрицательному признаку налогового контроля: множественность юридических лиц, зарегистрированных по одному адресу.

В-третьих, компании холдинга часто осуществляют расчеты между собой. Ст. 251 п. 1.11 11 Налогового кодекса закрепляет безналоговый режим для передачи имущества между материнской и дочерней компанией следующим образом » «в виде имущества, полученного российской организацией безвозмездно:

от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей организации;

от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации;

от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам».

Как особый интерес налоговых органов в РФ влияет на дела компании, известно. В марте 2002 г. начальник столичной налоговой полиции Виктор Васильев сделал сенсационное заявление: ФСНП может возбудить в отношении «Газпрома» уголовное дело за уход от уплаты налогов в особо крупных размерах в 1999 » 2000 гг. Акции «Газпрома» упали в цене за день на 8,3%.

Руководители наших налоговых и правоохранительных органов многократно заявляли, что хотят ежегодно проводить камеральные проверки всех российских компаний. Проводить выездные проверки они намерены по отношению к 50 % российских налогоплательщиков-юридических лиц, хотя реально проверяют около 30% компаний. В те годы, когда положение с доходами бюджета в РФ было сложным, позиция исполнительной власти по жесткому сбору налогов была понятна, хотя и не очень приятна бизнес-сообществу. Вряд ли такой подход можно признать уместным в кризисный и посткризисный период, когда жесткое налоговое давление удушающее влияет на бизнес, находящийся в весьма плачевном экономическом состоянии.

Юристы в рамках налоговых отношений выполняют следующие виды работ:

- консультируют по сложным сделкам и налоговым схемам; обсуждают и подготавливают запросы аудиторам и ИФНС;

- готовят договоры и дополнительные документы. Правильные формулировки предметов договоров должны быть взяты непосредственно из Главы 25 Налогового кодекса.

- сопровождают налоговые проверки. Главной целью этой работы является уменьшение количества претензий в акте налоговой проверки, а затем написание аргументированных актов разногласий;

- сопровождают налоговые споры.

Правильное прохождение выездных налоговых проверок. Руководитель компании должен назначить должностное лицо, отвечающее за взаимодействие с налоговой инспекцией. Это лицо, как минимум, должно обладать знаниями в области налогового регулирования, разбираться в системе налоговой отчетности компании и знать места нахождения документов в компании. Задача этого лица » обеспечить проверяющим комфортные условия работы, давать пояснения и предоставлять документы. Деликатный вопрос » какой объем документов необходим. Вот реальный случай из практики офицера московской налоговой полиции. На некий московский завод приехала выездная налоговая проверка с привлечением налоговой полиции. Проверяющие заинтересовались большими суммами затрат, направленными на охрану имущества завода (эти затраты отражались на себестоимости и уменьшали прибыль). Основной договор завода с охранной фирмой предусматривал охрану именно имущества. В ответ на требование предоставить пакет документов проверяющим отдали все дела и документы, включая переписку. То есть, физически отдали все дело, касающееся отношений с охранной фирмой, включая проекты документов, переписку и т.д.. А из ряда документов, в том числе писем в адрес охранного предприятия, выяснилось, что существенная часть расходов ушла на охрану жен руководителей завода (не отражается на себестоимости). Итоговые налоговые потери завода составили около $ 1 млн, включая штрафы и пени, все суды были проиграны. Если бы предоставили только договор, проблем бы не было. Исходя из этого, целесообразно на проверках давать только затребованные документы.

Выше мы сознательно использовали термин «должностное лицо». Хотя в большинстве случаев, в небольших компаниях налоговыми вопросами занимается главный бухгалтер. Крупные компании в качестве руководителя финансового блока имеют финансового директора, который обычно является руководителем и для главного бухгалтера. Здесь может крыться конфликт интересов, когда за действия по минимизации налогов компании, осуществленные по указанию финансового директора, к ответственности будут привлекать главного бухгалтера. В этой связи, крупные компании часто вводят специальную должность » налогового офицера, который отвечает за все значимые налоговые действия. Лучшие кандидаты на эту должность — бывшие сотрудники налоговой полиции или прокуратуры.

Специалисты налоговых инспекций в частных беседах делятся описанием системных промахов российских компаний, не вполне продуманно занимающихся налоговыми схемами. Финансовое управление и бюджетирование представляет собой упорядочивание финансовых операций. Часто под упорядочивание попадают и операции, связанные с обналичкой: одни и те же суммы, в одни и те же сроки по не вполне обоснованным статьям затрат направляются на счета одних и тех же компаний, не платящих налоги. Выездная налоговая проверка и просмотр договоров выявляют эти расходы с высокой вероятностью.

После окончания налоговой проверки налогоплательщик получает ее акт, и для него наступает очень важный этап » подготовка разногласий к акту проверки. Подготовка разногласий является короткой прелюдией к будущим судебным процессам. На этом этапе должны привлекаться юристы, желательно те, которые затем будут участвовать в судебных процессах. Разногласия являются системным опровержением доводов налоговой инспекции, выраженных в акте проверки. Опыт показывает, что лучше всего такую работу делают юристы. Специалисты иных специальностей к одному абзацу текста акта налоговой проверки могут найти несколько замечаний. Опытный юрист может найти несколько десятков замечаний. Он будет исследовать все: значения слов и терминов; корректность ссылок; порядок слов; применение формул и цифр и т.д.

Если у вашей компании нет опыта прохождения налоговых проверок, то целесообразно воспользоваться новой специальной услугой российского рынка аудиторских услуг » подготовкой к налоговой проверке.

Некоторые российские холдинги выстраивают свои корпоративные схемы как трехступенчатую структуру (рис. 2). Предприятия первого уровня не ведут активной и разноплановой коммерческой деятельности, зато накапливают значительные активы (основные средства). Кроме того, они концентрируют нематериальные активы, оформляют на себя товарные знаки и марки. Срок их существования очень длительный. Учет и отчетность налажены идеально. Основные средства такие предприятия сдают в аренду предприятиям второго уровня. Возможен также вариант осуществления совместной деятельности, при котором предприятия первого уровня передают активы, а другие предприятия ведут хозяйственную деятельность.

Предприятия второго уровня ведут активную деятельность, но при этом все сомнительные операции перекладывают на предприятия третьего уровня. Срок их существования » несколько лет.

Предприятия третьего уровня занимаются всеми, в том числе и не вполне законными, операциями. Они выполняют роль посредников, промежуточного звена. Срок их существования составляет от нескольких месяцев до нескольких лет.

Рис. 2. Разведение рисков и активов по отдельным компаниям

За несколько последних лет в практике налоговых отношений появилось несколько важных новаций.

- Большая часть доказательств для арбитражного рассмотрения налоговых споров представляется налоговыми органами в результате встречных проверок контрагентов налогоплательщиков. Встречные проверки вскрывают несоответствия в документах и отчетности сторон договора, что может быть потом использовано в суде против налогоплательщиков.

Авторы: Тихонов Д.Н., Заворотченко И.А.